La loi de finances pour 2023 a été adoptée le 30 décembre 2022 (L. n° 2022-1726, du 30 déc. 2022), après une saisine du Conseil constitutionnel, lequel a censuré quelques « cavaliers législatifs » (Cons. const., 29 déc. 2022, n° 2022-847 DC).

Peu de temps auparavant, la seconde loi de finances rectificative pour 2022 avait été promulguée le 1er décembre 2022 (L. n° 2022-1499, 1er déc. 2022).

Photo by freepik

Nous proposons ici une synthèse des principales mesures des deux textes, relatives à la gestion de patrimoine.

I – Fiscalité des particuliers

A – Revalorisation du barème de l’impôt sur le revenu

Afin de neutraliser les effets de l’inflation, l’article 2 de la loi de finances pour 2023 prévoit une revalorisation du barème de l’impôt pour les revenus 2022 suivant la variation de l’indice prévisionnel des prix à la consommation hors tabac.

Ainsi, les limites des tranches du barème sont majorées de 5,4 %.

Les divers seuils, plafonds, limites et abattements sont revalorisés en conséquence.

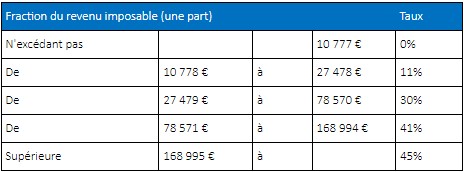

Le barème pour une part de quotient familial est le suivant :

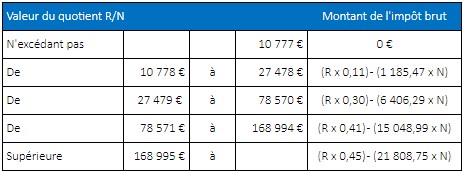

Le montant de l’impôt brut est calculé à partir des formules suivantes :

Le montant de l’impôt brut ainsi obtenu doit être corrigé, le cas échéant, du plafonnement des effets du quotient familial (1 678 € par demi-part), de la décote (833 € pour une imposition individuelle et 1378 € pour une imposition commune), des réductions d’impôt, des impositions à taux proportionnel et enfin des crédits d’impôt.

B – Extension du champ d’application de la demi-part pour les conjoints survivants d’anciens combattants

Selon l’article 195 I-f du CGI, dans sa version en vigueur jusqu’au 31 décembre 2022, une demi-part supplémentaire était alors accordée aux conjoints survivants âgés de plus de 74 ans dont le conjoint décédé était âgé de plus de 74 ans et titulaire de la carte du combattant (ou d’une pension servie en vertu des dispositions du Code des pensions militaires et d’invalidité et des victimes de guerre) ou dont le conjoint avait moins de 74 ans mais bénéficiait de la retraite du combattant (donc décédé après 65 ans en principe).

Désormais, selon l’article 8 de la loi de finances pour 2023, ce texte prévoit que la demi-part supplémentaire est accordée au survivant âgé de plus de 74 ans, quel que soit l’âge de décès de son conjoint dès lors que ce dernier était titulaire de la carte du combattant au moment de son décès.

C – Rehaussement temporaire du plafond d’imputation sur le revenu global des déficits fonciers résultant de dépenses de travaux de rénovation énergétique

L’article 12 de la seconde loi de finances rectificative pour 2022 rehausse temporairement la limite annuelle d’imputation des déficits fonciers sur le revenu global (CGI, art. 156, 3°, al. 4).

Le plafond d’imputation est porté à 21 400 € par an, à concurrence du montant des dépenses déductibles de travaux de rénovation énergétique permettant à un bien de passer d’une classe énergétique E, F ou G à une classe de performance énergétique A, B, C ou D. Les travaux concernés, qui seront définis par décret, doivent être réalisés entre le 1er janvier 2023 et le 31 décembre 2025.

D – Prorogation et aménagement du « DEFI-forêt »

L’article 10 de la loi de finances pour 2023 proroge, jusqu’au 31 décembre 2025, l’avantage fiscal accordé au titre des opérations forestières, qualifié en pratique de « DEFI-forêt », et aménage ce dernier.

L’article 199 decies H du CGI est abrogé. Il prévoyait une réduction d’impôt sur le revenu pour l’acquisition en nature de terrain de bois et forêts ou de terrains nus à boiser, ainsi pour la souscription ou l’acquisition de parts de société d’épargne forestière. Il s’appliquait également aux cotisations du contrat d’assurance contracté pour couvrir le risque tempête.

L’article 200 quindecies du même code est profondément remanié. Il prévoyait un crédit d’impôt pour les travaux forestiers réalisés par le propriétaire lui-même ou par un groupement forestier ou une société d’épargne forestière sur des parcelles nues à boiser, constituant une unité de gestion ainsi que pour les rémunérations versées au titre de contrats de gestion.

Désormais, les opérations d’acquisition, d’assurance et les travaux (le volet contrat est supprimé), réalisées à compter du 1er janvier 2023, ouvrent droit à un crédit d’impôt (CGI, art. 200 quindecies).

Cet avantage prend désormais la forme, dans tous les cas, d’un crédit d’impôt alors qu’auparavant il prenait la forme soit d’une réduction d’impôt (CGI, art. 199 decies H, abrogé) soit d’un crédit d’impôt (CGI, art. 200 quindecies).

S’agissant du « DEFI-acquisition » (CGI, art. 200 quindecies 1° et 2°) :

Le crédit d’impôt s’applique au prix d’acquisition de terrains en nature de bois et forêts ou de terrains nus à boiser, lorsque la superficie de l’unité de gestion après acquisition est comprise entre 4 hectares et 25 hectares. Il s’applique aussi aux souscriptions ou acquisitions en numéraire de parts d’intérêt de groupements forestiers et aux souscriptions en numéraire au capital initial ou aux augmentations de capital des sociétés d’épargne forestière.

Le taux du crédit d’impôt est de 25 %. Le plafond annuel des dépenses et désormais fixé à 6 250 € pour une personne seule et à 12 500 € pour un couple.

S’agissant du « DEFI-travaux » (CGI, art. 200 quindecies 4° et 5°) :

Le crédit d’impôt « DEFI-travaux » était réservé aux travaux effectués par le propriétaire lui-même ou réalisés par un groupement forestier ou une société d’épargne forestière sur des unités de gestion d’une surface minimale de 10 hectares (condition non exigée pour les propriétés regroupées au sein d’une organisation de producteurs). Désormais, cette condition de superficie a été supprimé.

Le taux du crédit d’impôt est porté de 18 % à 25 %.

Le plafond de 6 250 € annuel pour une personne seule et de 12 500 € pour un couple marié ou pacsé n’est pas modifié. La fraction excédant ce seuil peut être reporté sur les quatre années suivant la réalisation des travaux ou les huit années suivantes en cas de sinistre forestier.

S’agissant du « DEFI-assurance » (CGI, art. 200 quindecies 6°) :

Le « DEFI-assurance » ouvre droit à une réduction d’impôt au titre des cotisations d’assurance versées en vue de couvrir les bois et forêts contre certains risques, notamment celui d’une tempête. S’y ajoute désormais le risque d’incendie.

La réduction qui s’élevait à 76 % de la cotisation reste inchangé mais la limite de prise en compte des dépenses par hectare assuré est portée de 6 € à 15 €.

Le plafond annuel de dépenses prises en compte reste fixé à 6 250 € est prévu pour un contribuable seul et à 12 500 € pour un couple marié ou pacsé. Si le montant du crédit d’impôt excède l’impôt dû au titre de ladite année, l’excédent est restitué.

E – Extension de la réduction d’impôt accordée au titre des dons des particuliers ou des entreprises aux communes et syndicats pour leur gestion forestière

Les articles 11 et 12 de la loi de finances pour 2023 étendent aux communes et syndicats de gestion forestière ou groupements syndicaux forestiers le bénéfice des dons ouvrant droit à réduction d’impôts aux particuliers (CGI, art. 200 I-f) et aux entreprises (CGI, art. 238 bis I-e). Les dons doivent être effectués pour la réalisation, dans le cadre d’une activité d’intérêt général concourant à la défense de l’environnement naturel, d’opérations d’entretien, de renouvellement ou de reconstitution de bois et forêts présentant des garanties de gestion durable ou pour l’acquisition de bois et forêts destinés à être intégrés dans le périmètre du document d’aménagement mentionné.

F – Prorogation des régimes de défiscalisation IR-PME, FIP et FCPI

L’article 17 de la loi de finances pour 2023 proroge d’un an, soit jusqu’au 31 décembre 2023, certains dispositifs de réduction d’impôt sur le revenu, au titre de la souscription au capital :

· D’une PME (CGI, art. 199 terdecies-0 A) ;

· De parts de FCPI et FIP (CGI, art. 199 terdecies-0 A) ;

· D’entreprises solidaires d’utilité sociale (CGI, art. 199 terdecies-0 AA) ;

· Et d’entreprises foncières solidaires (CGI, art. 199 terdecies-0 AB).

Pour les trois premiers types de souscription, le taux de réduction s’élève normalement à 18 %. Il sera porté à 25 %, à compter d’une date fixée par décret qui ne pourra être postérieure de plus de 2 mois à la date de réception par le gouvernement de la réponse de la Commission européenne.

Pour le quatrième type de souscription, le taux est porté à 25 % dès le 1er janvier 2023.

G – Prorogation de la réduction d’impôt « Malraux »

L’article 19 de la loi de finances pour 2023 a prorogé la réduction d’impôt « Malraux » jusqu’au 31 décembre 2023, laquelle est applicable aux dépenses supportées (CGI, art. 199 tervecies) :

· Pour un immeuble situé dans un quartier ancien dégradé, lorsque la restauration a été déclarée d’utilité publique ;

· Pour un immeuble, situé dans un quartier présentant une concentration élevée d’habitat ancien dégradé et faisant l’objet d’une convention pluriannuelle, lorsque la restauration a été déclarée d’utilité publique.

Comme précédemment, la réduction s’applique sans limitation de temps aux immeubles situés dans un site patrimonial remarquable, soit lorsque l’immeuble est localisé dans le périmètre de ce site couvert par un plan de sauvegarde et de mise en valeur approuvé ; soit lorsque l’immeuble est localisé dans le périmètre de ce site couvert par un plan de valorisation de l’architecture et du patrimoine approuvé ; soit, à défaut, lorsque la restauration de l’immeuble a été déclarée d’utilité publique.

II – Fiscalité des professionnels

A – Relèvement des seuils des régimes micro-BIC, BNC et BA

L’article 20 de la loi de finances pour 2023 réhausse les seuils des régimes micro-BIC, micro-BNC et micro-BA pour les années 2023 à 2025.

S’agissant du micro-BNC, le seuil des recettes est fixé à 77 700 € (contre 72 600 € auparavant) (CGI, art. 102 ter).

S’agissant du micro-BIC, le seuil de recettes est fixé à 188 700 € pour les prestations de livraisons de biens, ventes à consommer sur place et hébergement (contre 176 200 € auparavant) et à 77 700 € pour les autres prestations de service (contre 72 600 € auparavant) (CGI, art. 50-0).

S’agissant du micro-BA, le seuil est fixé à 91 900 € (contre 85 800 € auparavant) (CGI, art. 69).

B – Relèvement du taux réduit d’impôt sur les sociétés pour les PME

L’article 37 de la loi de finances pour 2023 réhausse le taux réduit d’impôt sur les sociétés de 15 % à hauteur de 42 500 €. Au-delà, le taux de droit commun de 25 % est applicable. La mesure s’applique aux sociétés dont l’exercice est clos à compter du 31 décembre 2022 (CGI, art. 219).

Auparavant, le seuil était fixé à 38 120 €.

Les sociétés concernées doivent répondre aux conditions suivantes :

· Un CA HT de moins de 10 000 000 € ;

· Le capital doit être entièrement libéré ;

· Le capital doit être détenu pour 75 % au moins par des personnes physiques ou des sociétés, dont le CA HT est de moins de 10 000 000 €, dont le capital est libéré et détenu à hauteur de 75 % au moins par des personnes physiques.

III – Droits d’enregistrement

A – Fiscalité des cessions de patrimoine professionnel

La loi n° 2022-172 en faveur de l’activité professionnelle indépendante du 14 février 2022, entrée en vigueur le 15 mai 2022, crée la faculté pour un entrepreneur individuel de procéder à un transfert universel de son patrimoine professionnel, qualifié par la doctrine de TUPP (C. com., art. L. 526-27). Celui-ci peut avoir lieu, soit à titre onéreux par un apport à société ou par une cession, soit à titre gratuit par une donation.

Ce même entrepreneur individuel peut opter pour une assimilation à une EURL ou à une EARL, lui permettant ainsi d’être soumis à l’impôt sur les sociétés (CGI, art. 1655 sexies).

Pour autant, la pratique était confrontée à quelques difficultés pour déterminer le montant des droits d’enregistrement dans l’hypothèse d’une cession de patrimoine professionnel.

Pour cette raison, l’article 23 de la loi de finances pour 2023 modifie l’article 726 du CGI. Désormais, en cas de cession d’un patrimoine professionnel par un entrepreneur individuel soumis à l’impôt sur les sociétés, les droits d’enregistrement dus sont les mêmes que ceux applicables aux cessions de parts sociales (CGI, art. 726, I bis).

Par conséquent, le prix de cession du patrimoine professionnel, soit la valeur de son actif net, sera soumis à un droit d’enregistrement au taux de 3 %, après un abattement de 23 000 €, sauf à ce que le patrimoine professionnel soit à prépondérance immobilière auquel cas le droit d’enregistrement s’élèvera à 5 %.

B – Exonération partielle de droits de mutation à titre gratuit applicable aux parcelles louées par bail rural à long terme

Les transmissions à titre gratuit de parcelles louées par bail rural à long terme ou par bail cessible hors du cadre familial peuvent faire l’objet d’une exonération partielle de droits de mutation à titre gratuit. Il en va de même des transmissions à titre gratuit de parts de groupements fonciers agricoles pour la fraction correspondant à de tels biens (CGI, art. 793, 2, 3° et 1, 4°).

L’exonération s’apprécie par donataire, héritier ou légataire. Elle s’élève à 75 % jusqu’à 300 000 €, puis à 50 % au-delà de ce seuil.

Pour en bénéficier, le donataire, héritier ou légataire doit notamment s’engager à conserver les biens durant une période de 5 années à compter de la transmission.

L’article 24 de la loi de finances pour 2023 prévoit que l’exonération de 75 % peut porter jusqu’à 500 000 €, l’exonération s’élevant à 50 % au-delà de ce seuil. Pour bénéficier de ce dispositif, le donataire, l’héritier ou le légataire doit conserver les biens pour un durée de 10 ans à compter de la transmission (CGI, art. 793 bis, al. 3).

Ainsi le donataire, héritier ou légataire dispose-t-il à compter du 1er janvier 2023 d’une option selon qu’il souhaite conserver les biens entre 5 ans ou 10 ans.

C – Enregistrement des baux d’immeuble de plus de 12 ans

Les baux portant sur un immeuble d’une durée de plus de 12 ans relèvent de la formalité fusionnée à compter du 1er janvier 2023 (CGI, 647, I, al. 2).

On sait que de tels baux doivent faire l’objet d’une publicité au service de la publicité foncière (D. n° 55-22, 4 janv. 1955, art. 28, 1°, b), de sorte qu’ils donnent lieu à la taxe de publicité foncière (CGI, art. 742). Ils devaient également être soumis à la formalité de l’enregistrement.

Désormais, seule la taxe de publicité foncière est due.