CERTIFICATEUR AUREP ( UNIVERSITAIRE RECHERCHE )

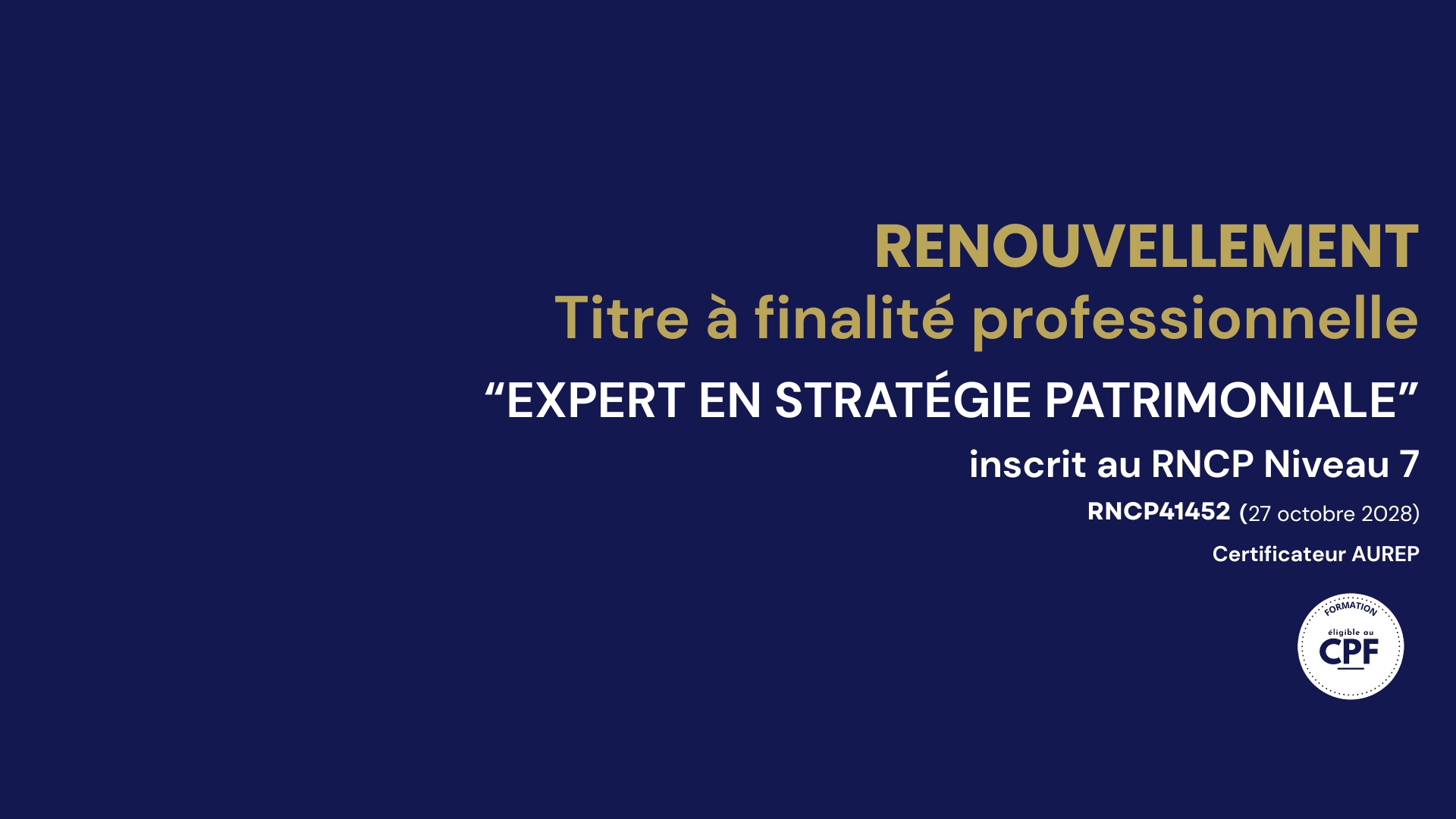

L’AUREP est fière d’annoncer le renouvellement de l’inscription au RNCP de niveau 7 de son Titre à finalité professionnelle « Expert en Stratégie Patrimoniale » (ESP) : Un référentiel de compétences redéfini, un programme pédagogique renforcé pour répondre aux défis contemporains du secteur patrimonial.

Ce renouvellement témoigne de la capacité de l’AUREP à anticiper les évolutions du marché et à bâtir des formations alignées avec les besoins concrets des professionnels. Il s’inscrit dans une dynamique d’innovation et d’excellence, fidèle à la mission de l’école depuis 1995.