La loi de finances pour 2024 n°2023-1322 a été promulguée le 29 décembre 2023. Si bon nombre d’amendements n’ont pas été retenus dans le texte final en raison d’un recours à l’article 49 alinéa 3 de la Constitution, certaines dispositions affecteront le quotidien des professionnels de la gestion de patrimoine.

Pour ces raisons nous dressons dans une première partie un panorama des principales mesures intéressant l’ingénierie patrimoniale avant d’analyser plus en détail certaines de ces dispositions.

Panorama des principales mesures intéressant les professionnels de la gestion de patrimoine :

- Revalorisation des tranches du barème de l’impôt 2024 sur les revenus 2023 (art. 2 LF 2024)

Les tranches du barème de l’impôt sur le revenu sont revalorisées de 4,8% pour l’imposition des revenus 2023. Le taux de cette revalorisation a été fixé en fonction de l’inflation.

- PER : Interdiction pour les mineurs d’ouvrir et de verser sur un PER à compter du 1er janvier 2024 (art. 3 LF 2024)

Cette mesure met fin à une stratégie d’optimisation fiscale dans un cadre familial. S’agissant du mineur qui aurait ouvert un PER avant le 1er janvier 2024, il lui sera désormais impossible d’effectuer des versements volontaires sur l’enveloppe jusqu’à sa majorité. Le législateur a toutefois prévu une possibilité de déblocage anticipée de ces plans avant la majorité du titulaire (art. L224-4, 7° nouveau du Code mon. fin.).

- Plan Epargne Avenir Climat : Définition du régime fiscal applicable (art. 3 LF 2024)

La loi 2023-973 du 23 octobre 2023 relative à l’industrie verte a créé le plan d’épargne avenir climat (PEAC), plan accessible aux personnes physiques âgés de moins de 21 ans et résidant en France. Les versements auront vocation à être investis sur des titres de sociétés qui contribuent au financement de la transition écologique. Si cette loi avait défini le régime juridique du plan, la dernière loi de finances est venue dessiner les contours du régime fiscal qui lui sera applicable. Un prochain décret devrait communiquer la date d’entrée en vigueur du plan qui sera au plus tard le 1er juillet 2024. Nous traiterons du fonctionnement tant sur les plans civil que fiscal dans la suite du présent éclairage.

- Prolongation des dispositifs fiscaux : SOFICA, DENORMANDIE et MALRAUX

- Dispositif SOFICA (art. 13 LF 2024)

Pour rappel, l’investissement au sein de Sociétés de Financement de l’Industrie Cinématographique et de l’Audiovisuel ouvre droit sous réserve du respect de plusieurs conditions notamment de durée de détention, à une réduction d’impôt. Cette réduction initialement prévue jusqu’au 31 décembre 2023 est prorogée jusqu’au 31 décembre 2026.

- Dispositif DENORMANDIE (art. 72 LF 2024)

Le dispositif fiscal Denormandie, qui prévoit sous certaines conditions le bénéfice d’une réduction d’impôt dans le cadre d’un investissement locatif dans une zone spécifique destiné à rénover un logement dans le but de le mettre en location, a été prorogé. Le dispositif initialement prévu jusqu’au 31 décembre 2023 a été prorogé jusqu’au 31 décembre 2026. En parallèle le législateur écarte pour le dispositif Denormandie les baisses de taux de réduction d’impôts prévues pour le dispositif Pinel.

- Dispositif Malraux (art. 14 LF 2024)

La réduction d’impôt prévue dans le cadre du dispositif Malraux pour les immeubles situés dans un quartier ancien dégradé ou situés dans un quartier présentant une concentration élevée d’habitat ancien dégradé et faisant l’objet d’une convention pluriannuelle lorsque la restauration a été déclarée d’utilité publique était initialement prévue jusqu’au 31 décembre 2023. Son application est prorogée d’une année jusqu’au 31 décembre 2024.

- Augmentation de l’abattement en cas de donation ou cession d’une entreprise à un salarié (art. 22 LF 2024)

Les articles 790 A et 732 ter du Code général des impôts prévoyaient respectivement en cas de donation ou de cession d’une entreprise à un salarié, l’application jusqu’à présent d’un abattement de 300 000€ sous réserve du respect de certaines conditions. Cet abattement est porté à 500 000€ à compter du 1er janvier 2024.

- Pacte Dutreil : exclusion des activités de gestion de son propre patrimoine mobilier ou immobilier (art. 23 LF 2024)

Nous reviendrons dans cet éclairage plus en détail sur les impacts de cette modification de l’article 787 B du Code général de impôts.

- Non-déductibilité de la dette de restitution dans le cadre d’un quasi-usufruit issu d’une donation de sommes d’argent avec réserve d’usufruit (art. 26 LF 2024)

Nous reviendrons dans cet éclairage plus en détail sur les impacts de ce nouvel article 774 bis du Code général de impôts.

- IFI : exclusion des dettes afférentes à un actif non-imposable dans la cadre de la détermination de la valeur des titres de sociétés imposables à l’IFI (art. 27 LF 2024)

Nous reviendrons dans cet éclairage plus en détail sur les impacts de cette modification de l’article 973 du Code général de impôts.

- Prolongation des exonérations de produits issus de la location ou sous-location d’une partie de la résidence principale (art. 38 LF 2024)

Pour rappel, ce dispositif est encadré par l’article 35 bis du CGI qui prévoit deux cas d’exonération.

- Logement constituant la résidence principale du locataire

L’article prévoit une exonération d’impôt sur le revenu des produits de location pour les personnes qui louent ou sous-louent en meublé ou plusieurs pièces de leur habitation principale à condition que les pièces louées constituent pour le locataire ou le sous-locataire en meublé sa résidence principale ou sa résidence temporaire, dès lors qu’il justifie d’un contrat conclu en application du 3° de l’article L. 1242-2 du code du travail, et, que le prix de location demeure fixé dans des limites raisonnables. Ces limites sont fixées annuellement par décret. Cette exonération initialement prévue jusqu’au 15 juillet 2024 est étendue jusqu’au 31 décembre 2026.

- Logement ne constituant pas la résidence principale du locataire

D’autre part, le même article prévoit en son second aliéna que les personnes mettant de façon habituelle à la disposition du public une ou plusieurs pièces de leur habitation principale sont exonérées de l’impôt sur le revenu sur le produit de ces locations lorsque celui-ci n’excède pas 760 € par an. Cette exonération initialement prévue jusqu’au 31 décembre 2023 est étendue jusqu’au 31 décembre 2026.

- Création pour les entreprises d’un crédit d’impôt au regard des investissements finançant l’industrie verte (art. 35 LF 2024)

Les entreprises industrielles et commerciales peuvent désormais bénéficier d’un crédit d’impôt au titre des dépenses d’investissement mentionnées au III de l’article 244 quater I du CGI, autres que de remplacement, engagées pour leurs activités contribuant à la production de batteries, de panneaux solaires, d’éoliennes ou de pompes à chaleur. Le bénéfice du crédit d’impôt est subordonné au respect de plusieurs conditions cumulatives. Également, le texte subordonne l’obtention du crédit d’impôt à la délivrance préalable d’un agrément. Le taux classique du crédit d’impôt est fixé à 20%. Il peut être porté à 25% voire 40% si les investissements sont réalisés dans des zones spécifiques définies par les textes. Enfin, ces taux peuvent faire l’objet de majorations selon la taille de l’entreprise.

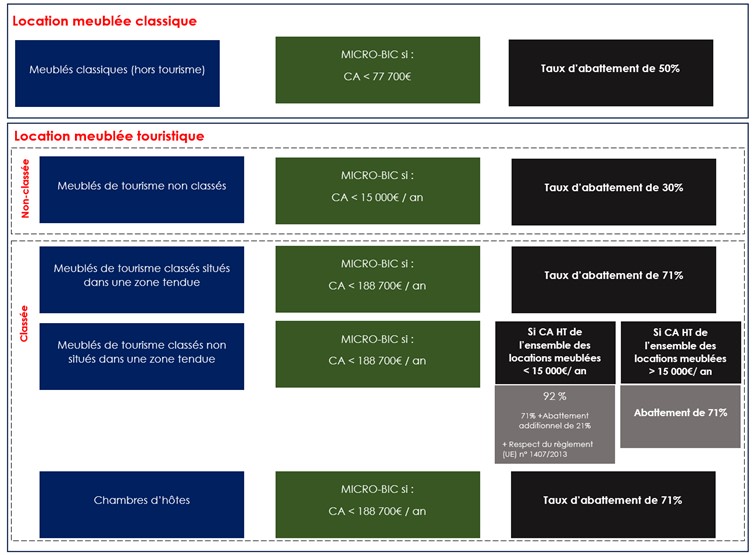

- Confusion autour du régime micro-BIC applicable aux meublés de tourisme ! (art. 45 LF 2024)

L’objectif de cette mesure était donc clair : remettre sur le marché de la location longue durée les logements loués de manière saisonnière. Elle s’inscrit dans la volonté des pouvoirs publics de contrôler l’essor des locations type « AirBnb » qui assèche le marché de l’immobilier locatif résidentiel.

C’est ainsi que l’article 45 de la loi de finances modifiait en profondeur le régime fiscal micro-BIC applicable aux meublés de tourisme prévu à l’article 50-0 du CGI. Pourtant, le Gouvernement a rapidement décidé d’ajourner l’application de la mesure, adoptée par erreur. En effet, à la lecture du texte on constate rapidement l’existence d’incohérences conduisant à un éloignement des effets originels escomptés :

En conséquence, l’application de la mesure est reportée jusqu’à la publication d’une nouvelle loi. Les revenus 2023 ne devraient pas être impactés. A cet effet, un projet de loi visant à remédier aux déséquilibres du marché locatif a été adopté le 29 janvier par l’Assemblée nationale en première lecture. Un article dédié aux meublés de tourisme est prévu et pourrait venir remplacer les mesures erronées.

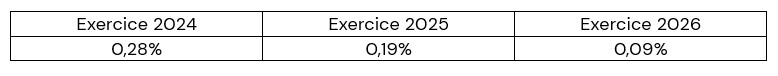

- Report de la suppression de la CVAE en 2027 (art. 79 LF 2024)

La suppression de la CVAE qui devait intervenir en 2024 est reportée en 2027. Les taux d’imposition, variables selon le niveau du chiffre d’affaires sont abaissés pour les 3 années à venir. S’agissant du taux maximal d’imposition, applicable en cas de chiffre d’affaires supérieur à 50 millions d’euros, il est abaissé progressivement de la manière suivante :

De nombreux changements en vue pour les exploitants agricoles (art. 94 LF 2024)

Parmi les principales mesures touchant les exploitants agricoles on notera le rehaussement du seuil du régime micro-BA. A compter du 1er janvier 2024, et dès lors que la moyenne des recettes de l’exploitant est inférieure à 120 000€ HT (91 900 € auparavant) sur trois années consécutives, ce dernier relèvera du régime micro-BA. Au-delà, il relèvera automatiquement d’un régime réel d’imposition. Cette actualisation du seuil étant triennale elle est valable jusqu’en 2026 (art. 69 CGI).

La loi de finances prévoit également la création d’un seuil spécifique cantonné aux activités agricoles pour bénéficier de l’exonération des plus-values de cession prévue à l’article 151 septies du CGI pour les petites entreprises. Auparavant calqué sur celui applicable aux activités de vente (250 000€), le seuil d’exonération pour les activités agricoles est réhaussé pour être porté à 350 000€.

- Fraude fiscale : de nouvelles sanctions pénales pour la mise à disposition de moyens facilitant la fraude fiscale (art. 222 LF 2024)

Entérinée à l’article 1744 du CGI, la nouvelle mesure prévoit une peine d’emprisonnement de 3 ans et une amende de 250 000€ pour la mise à disposition, à titre gratuit ou onéreux, d’un ou de plusieurs moyens, services, actes ou instruments juridiques, fiscaux, comptables ou financiers ayant pour but de permettre à un ou plusieurs tiers de se soustraire frauduleusement à l’établissement ou au paiement total ou partiel des impôts mentionnés au présent code. Une liste des moyens est donnée par le texte. Les professionnels conseils sont visés car aussi bien les personnes physiques que morales qui faciliteraient la fraude fiscale de leur client s’exposeraient aux sanctions.

Thomas GIMENEZ – Chargé de recherche AUREP

Focus sur le Plan d’Epargne Avenir Climat

La loi 2023-973 du 23 octobre 2023 relative à l’industrie verte a créé le plan d’épargne avenir climat (PEAC). Si cette loi avait défini le régime juridique du plan, la dernière loi de finances est venue dessiner les contours du régime fiscal qui lui sera applicable. Le cadre juridique du PEAC est défini aux articles L221-34-2 à L221-34-4 du Code monétaire et financier. Un prochain décret devrait fixer la date d’entrée en vigueur du dispositif qui devrait être au plus tard le 1er juillet 2024.

Pour qui ?

Le plan est accessible aux personnes physiques âgés de moins de 21 ans et résidant en France. Une personne ne peut être titulaire que d’un seul plan. Seule une souscription individuelle est autorisée.

Quelle enveloppe ?

- Ouvert au sein d’un établissement bancaire, le PEAC s’articulera autour d’un compte espèces et d’un compte titres.

- Ouvert au sein d’une compagnie d’assurance, il prendra la forme d’un contrat de capitalisation.

Les versements auront vocation à être investis sur des titres financiers qui contribuent au financement de la transition écologique et d’instruments financiers bénéficiant d’un faible niveau d’exposition aux risques dont les émetteurs ont leur siège en France ou dans un autre Etat membre de l’Union européenne ou dans un autre Etat partie à l’accord sur l’Espace économique européen ayant conclu avec la France une convention d’assistance administrative.

Un prochain décret devrait préciser les titres et instruments financiers entrant dans le champ d’investissement du PEAC et considérés comme contribuant à la transition écologique. Le texte (art. L221-34-3 Code mon. Fin.) prévoit d’ores et déjà que les obligations vertes et titres ayant obtenu l’un des labels gouvernementaux du 5ème alinéa de l’article L. 131-1-2 du Code des assurances y sont éligibles. Le décret devrait également définir les principes d’allocation de l’épargne régissant le plan et stratégies d’investissement pouvant être proposées au sein de l’enveloppe.

Quel plafond ?

Les versements sur le PEAC seront plafonnés à un montant qui devrait être prochainement fixé par arrêté.

Quelles règles applicables en cas de retrait / rachat

S’agissant des retraits/rachats partiels, ils seront autorisés à la double condition que :

- le plan soit ouvert depuis plus de 5 ans et,

- que le titulaire soit âgé de plus de 18 ans

Si un tel retrait n’entraine pas la clôture du plan, il sera en revanche impossible pour son titulaire de procéder à de nouveaux versements.

Une exception est prévue pour le mineur qui serait frappé d’une invalidité ou du décès de l’un de ses parents. Dans cette occurrence, le retrait ou le rachat même partiel est permis quand bien même le titulaire serait mineur. Agé de moins de 16 ans, l’autorisation de son représentant légal sera requise. Entre 16 et 18 ans, le titulaire pourra effectuer seul les opérations sauf -opposition de son représentant légal.

Quelle échéance ?

Une clôture automatique du PEAC est prévue lorsque son titulaire aura atteint l’âge de 30 ans ou s’il décède avant.

Le texte prévoit également une possibilité de transfert des droits en cours de constitution sur un PEAC vers un autre PEAC sans modification de ses conditions de rachat et liquidation susvisées.

Quel régime fiscal ?

- En phase de capitalisation

Les textes prévoient une exonération d’impôt sur le revenu des produits et plus-values de placement effectuées à l’intérieur du plan (CGI, art. 157, 24°). On supposera donc que sont visés par cette exonération, aussi bien les revenus générés par les titres financiers (dividendes, coupons) que les plus-values de cession de titre réalisées à l’occasion d’un arbitrage. Le texte restant silencieux sur l’application des prélèvement sociaux, il nous faudra attendre plus de précisions.

- En cas de retrait/rachat

Le gain net, autrement dit la plus-value, réalisé à l’occasion d’un rachat du plan ou d’un retrait de titres ou de liquidités est exonéré d’impôt sur le revenu (CGI art. 150-0 A, III).

L’article définit la notion de gain net comme « la différence entre, d’une part, le montant du retrait ou du rachat et, d’autre part, une fraction du montant total des versements effectués sur le plan depuis la date de son ouverture diminué du montant des versements correspondant aux retraits ou aux rachats effectués antérieurement ; cette fraction est égale au rapport entre le montant du retrait ou du rachat effectué et la valeur liquidative totale du plan à la date du retrait ou du rachat ».

Là encore, le texte restant silencieux sur l’application des prélèvement sociaux, il nous faudra attendre plus de précisions. Toutefois, il est à noter que ces gains nets seront réintégrés dans le cadre de la détermination du revenu fiscal de référence (CGI, art. 1417, IV 1°, d).

Si le plan est clôturé en conséquence d’un non-respect d’une des contions visées aux articles L. 221-34-2, L. 221-34-3 et L. 221-34-4 du code monétaire et financier le gain net réalisé est soumis de plein droit à l’impôt sur le revenu et, par analogie, aux prélèvements sociaux. (CGI, art. 150 0 A, II, 10).

- En cas de cession de titres après la clôture du plan

Le texte admet implicitement la possibilité de pouvoir conserver les titres après la clôture du plan. Dans ce schéma et en cas de cession ultérieure des titres jusqu’alors conservés, les textes prévoient une imposition du gain net réalisé au régime de droit commun des plus-values de valeurs mobilières prévu à l’article 150-0 A du CGI (PFU ou IR sur option et prélèvements sociaux).

Les textes précisent en outre qu’il y a lieu de retenir, pour déterminer le gain net, comme prix d’acquisition, la valeur des titres au jour de la clôture ou du retrait du plan (CGI, art. 150-0 D, 5 bis).

- Articulation avec d’autres dispositions fiscales

La perte ou moins-value réalisée au sein du PEAC est exclue du mécanisme d’imputation des moins-values de valeurs mobilières sur les plus-values de même nature (CGI, art. 150-0 D, 12, a).

Enfin, les titres figurant sur un PEAC sont exclus du champ de la réduction d’impôt accordée au titre :

- De l’investissement au capital d’une PME (CGI, art 199 terdecies-0 A),

- De l’investissement au capital d’une entreprise solidaire d’utilité sociale (CGI, art 199 terdecies-0 AB, III).

Thomas GIMENEZ – Chargé de recherche AUREP

Actualités autour du pacte Dutreil

La loi de finances pour 2024 a été adoptée le 29 décembre 2023, et a été publiée au journal officiel le 30 décembre 2023.

Cette loi de finances apporte diverses précisions et modifications en matière de transmission d’entreprise (à titre gratuit comme à titre onéreux). En effet, son article 23 apporte deux précisions importantes sur le champ d’application du dispositif Dutreil (dispositif permettant de bénéficier d’un abattement de 75% sur la valeur des titres transmis à titre gratuit en cas de donation/succession).

A noter que les développements ci-après concernent les transmissions à titre gratuit réalisées depuis le 17 octobre 2023.

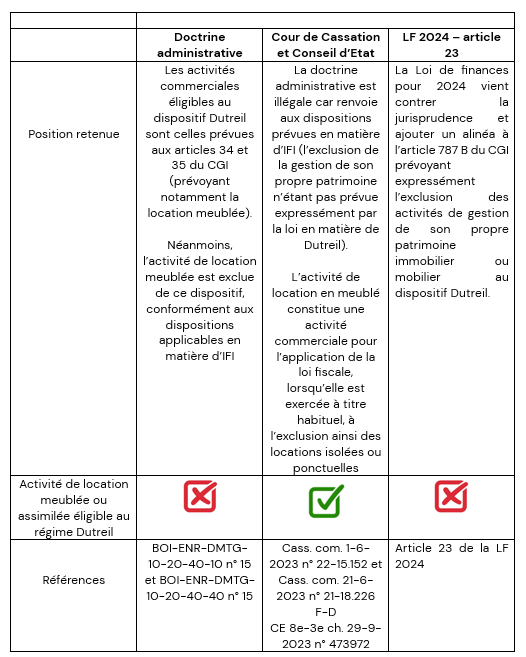

Précision n°1 : les activités relatives à la gestion de son patrimoine sont expressément exclues du dispositif Dutreil malgré des positions contraires du juge de l’impôt en 2023

L’objectif de cette mesure était de mettre un terme aux contentieux qui se sont noués autour de la notion d’activité commerciale éligible au régime Dutreil.

A cet effet, le législateur est venu définir les activités commerciales par renvoi aux articles 34 et 35 du CGI en excluant les activités de gestion de son propre patrimoine mobilier ou immobilier.

Cette précision est donc introduite à la fois dans l’article 787 B et dans l’article 787 C du CGI.

Cette définition conduit à exclure du champ d’application du dispositif notamment :

- les activités de location meublée ;

- les activités de loueurs d’établissements commerciaux ou industriels munis du mobilier ou du matériel nécessaire à leur exploitation.

Cette mesure fait suite aux décisions1 intervenues courant 2023 qui étaient venues contredire la doctrine administrative reprise au BOFiP sous la référence BOI-ENR-DMTG-10-20-40-10 n° 15 (pour les sociétés) et BOI-ENR-DMTG-10-20-40-40 n° 15 (pour les entreprises individuelles) qui excluait déjà du régime Dutreil ce type d’activité.

Par conséquent, l’audit patrimonial permettant la mise en place ou la préconisions de ce dispositif devra être à jour de cette évolution et ce malgré la jurisprudence favorable au contribuable.

Le tableau de synthèse ci-après reprend l’évolution du sujet sur 2023.

Comme on pouvait s’y attendre, l’article 23 de la loi de finances pour 2024 légalise la doctrine administrative et fait corrélativement échec à ces décisions de jurisprudence favorables intervenues en 2023. On relèvera que ce n’est pas la première fois que le législateur s’empare d’un sujet relatif au régime Dutreil lorsque la jurisprudence devient « favorable » au contribuable en raison d’un texte imprécis.

En effet et sans attendre la loi de finances pour 2023, la loi de finances rectificative pour 2022 avait fait échec à la jurisprudence2 sur la notion de holding animatrice et la nécessité de remplir cette condition (complexe en pratique) sur toute la durée des engagements de conservation (collectif et individuel) et non plus seulement au jour du fait générateur de l’abattement de 75 % ; i.e. lors de la transmission.

Ces évolutions rendent d’autant plus compliqué et nécessaire la mise en place d’un suivi régulier dans le temps pour le conseil et son client afin de ne pas remettre en cause l’abattement de 75% obtenu au jour de la transmission.

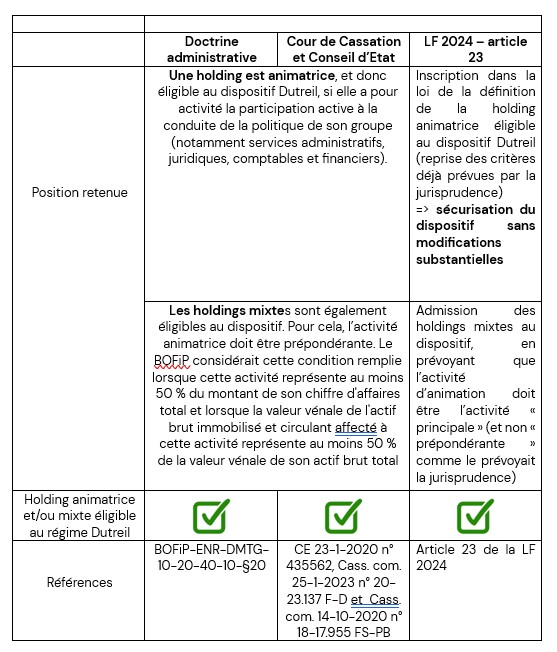

Précision n°2 : Les sociétés reconnues comme « mixte » ou « holding animatrice » sont reconnues dans la loi comme éligibles au régime Dutreil

L’article 23 de la loi de finances pour 2024 introduit dans les articles 787 B et 787 C du CGI la précision selon laquelle l’activité opérationnelle éligible doit être exercée « à titre principal ».

Ainsi, une société (ou entreprise individuelle) exerçant à la fois une activité civile et une activité industrielle, commerciale, artisanale, agricole ou libérale peut légalement bénéficier du régime Dutreil sous réserve que l’activité civile ne soit pas prépondérante.

Contrairement à la précision précédente la doctrine administrative reprise au BOFiP sous la référence « BOI-ENR-DMTG-10-20-40-10 n° 20 » pour les titres de sociétés et la jurisprudence3 admettait déjà que les sociétés ou entreprises exerçant une activité civile non prépondérante puissent bénéficier du dispositif Dutreil.

Cette inscription dans la loi pourrait permettre d’avoir un texte sur lequel s’appuyer en cas de contrôle pour le praticien en cas de contentieux futur.

Le tableau de synthèse ci-après reprend l’évolution du sujet sur 2023.

L’article 23 de la Loi de finances 2024 calque sa définition de la holding animatrice sur celle déjà retenue par la doctrine administrative et la jurisprudence à savoir qu’est considérée comme telle « la société qui, outre la gestion d’un portefeuille de participations, a pour activité principale la participation active à la conduite de la politique de son groupe constitué de sociétés contrôlées directement ou indirectement exerçant une activité industrielle, commerciale, artisanale, agricole ou libérale, et auxquelles elle rend, le cas échéant et à titre purement interne, des services spécifiques, administratifs, juridiques, comptables, financiers et immobiliers ».

Sur ce point, on regrettera l’absence de création d’un véritable canevas ou à minima la création d’un rescrit fiscal spécifique permettant de sécuriser en amont le caractère animateur de sa société ou à minima son éligibilité au dispositif Dutreil en cas de doute et ce, afin de permettre au contribuable de transmettre sous ce régime de faveur en toute sérénité et de limiter in fine les cas de contentieux.

Néanmoins le fait d’avoir inscrit cette précision dans la loi devrait peut-être conduire la doctrine ou le législateur à de nouvelles évolutions sur 2024 sur ce dispositif.

Dans cette attente, le praticien devra rester vigilant sur la mise en place de ce dispositif pour son client en documentant et sécurisant le caractère mixte et/ou animateur de la société.

A défaut, il restera la possibilité de réaliser un engagement dans la limite d’un ou deux niveaux d’interposition limitant de facto le gain lié à la transmission.

Jean-Baptiste CHELLE – Directeur associé – département fiscal et patrimonial chez Arthaud & Associés

Donation avec réserve de quasi-usufruit : le civil ne tient plus le fiscal en l’état !

A raison de cette nouvelle disposition, une fois de plus droit civil et droit fiscal divergent, sans pour autant de grandes conséquences, si le législateur en reste là.

Pour tenter de comprendre la genèse du nouvel article 774 bis du Code général des impôts introduit par la loi de finances 2024 et les motivations de ses instigateurs, il paraît utile de rappeler les relations qu’entretiennent le droit civil et le droit fiscal en matière de démembrement de propriété quant aux de droits de mutation à titre gratuit par décès.

Pour ce faire, il convient de rappeler les différences de régime civil et de traitement fiscal selon la nature de l’objet soumis à usufruit.

Pour ce faire, nous vous proposons de commencer par un exemple :

Si un bien appartient à Monsieur A pour l’usufruit (viager) et à Monsieur B pour la nue-propriété, le décès de Monsieur A emportera l’extinction de son usufruit, de sorte que Monsieur B se trouvera investi de toutes les prérogatives d’un propriétaire. Le patrimoine successoral de Monsieur A ne comprendra aucun droit réel sur le bien concerné et aucune transmission par décès n’aura lieu.

Aussi, fiscalement, lorsque l’usufruit de biens non consomptibles par le premier usage s’éteint par le décès de l’usufruitier et qu’alors le nu-propriétaire devient seul et plein propriétaire, aucun droit de mutation n’est prélevé, faute de mutation. Nous avons d’ailleurs démontré que contrairement à ce qui est indiqué, dans la mauvaise rédaction de l’article 11334 du CGI, l’usufruit s’éteint sans rejoindre la nue-propriété, justification de la non-imposition.

Il en va ainsi chaque fois qu’il s’agit d’un bien non consomptible, l’usufruit pouvant être qualifié d’ordinaire.

En revanche, lorsque l’usufruit porte sur un bien consomptible par le premier usage, et parce qu’il n’est pas possible pour l’usufruitier de tirer une quelconque jouissance de ce type de bien sans que cela conduise à sa disparition, le Code civil, dans son article 587 énonce que l’usufruitier peut alors disposer des actifs concernés comme s’il en était seul et plein propriétaire, mais à charge, à la fin de l’usufruit, c’est-à-dire le plus souvent au décès de l’usufruitier, de rendre des choses de même valeur.

Par exemple, si au décès du propriétaire d’un livret d’épargne (solde au décès 100.000 euros), dont l’usufruit profite au conjoint, soit par application de l’article 757 du Code civil, soit en vertu d’une donation entre époux portant sur l’une des quotités prévues à l’article 1094-1 de ce même code, celui-ci peut, en justifiant de ses qualités, exiger de la banque, teneur du livret d’en virer le montant sur son livret personnel. Le banquier dans le même temps où il effectuera le virement informera les enfants nus-propriétaires de l’opération réalisée afin qu’ils soient en mesure d’exiger la restitution au jour de son décès.

Sur le plan fiscal, aucune disposition spécifique ne régit la situation. Il convient de prendre en compte l’intégralité du patrimoine du défunt, tant à l’actif qu’au passif. Aussi, quelle qu’ait été l’utilisation des deniers par le quasi-usufruitier, si résidu il y a des sommes initialement soumises au quasi-usufruit, il apparaît nécessairement sous la forme d’un actif successoral. Il sera, par ailleurs, tenu compte de ce que le défunt doit restituer au nu-propriétaire à travers la dette de restitution.

Cette dette de restitution est déductible, conformément aux dispositions de l’article 768 du CGI, dès lors qu’il s’agit d’une dette à la charge personnelle du défunt et existant à la date de son décès.

Le fait que le créancier soit l’héritier du débiteur conduit-il à faire entrer cette dette dans le champ de la présomption de fictivité édictée à l’article 773, 2° du CGI ? La réponse est négative dès lors qu’il ne s’agit pas d’une dette « consentie » par le défunt en l’espèce mais d’une dette légale car fondée sur l’obligation de restitution prévue à l’article 5875 d’un montant égal au nominal du livret. Elle pourra figurer au passif de la succession de l’usufruitière et sera à la charge des héritiers de l’usufruitier décédé. Dette successorale, nul besoin d’un texte spécifique du code général des impôts pour en affirmer la déductibilité.

Cette déductibilité est regardée « fiscalement » comme parfaitement logique évitant une double imposition.

Reprenons notre exemple. Le livret, au décès de son propriétaire, est imposé au titre des droits de mutation à titre gratuit entre les mains des nus-propriétaires pour sa valeur en nue-propriété déterminée par référence à l’article 669 du CGI qui contient le barème, connu de tous, de répartition des valeurs entre usufruitier et nu-propriétaire. Imaginons une usufruitière âgée de 85 ans, son droit d’usufruit égal à 20% du montant du livret, échappe aux droits de mutation à titre gratuit par application de la loi TEPA, alors que le ou les nus-propriétaires seront taxés sur 80% du montant du livret.

Or il est admis que le quasi-usufruitier aura logiquement fait usage du montant de la somme de 100.000 euros virée sur son compte soit en l’investissant (le bien acquis se retrouvant dans son patrimoine au jour de sa disparition), soit en la dépensant (évitant alors de prélever dans ses ressources accumulées). En conséquence, l’actif taxable sera composé du bien acquis qui supportera l’impôt de mutation, sauf que la dette de restitution déductible évitera ce nouvel impôt injustifié.

Droit civil et droit fiscal étaient alors en parfaite cohérence.

Le quasi-usufruit, créateur de dette de restitution, reconnu et maitrisé s’est étendu devenant un instrument d’optimisation tant civil que fiscal de l’ingénierie patrimoniale. Son usage s’est multiplié concernant diverses opérations patrimoniales.

Par exemple dans les opérations suivantes :

- Arbitrage d’un bien démembré suivi, non pas de la répartition du prix entre usufruitier et nu-propriétaire, mais d’un report de l’usufruit sur le prix de vente, c’est-à-dire sur les deniers, en application de l’article 621 du Code civil6, accompagné de l’obligation de restitution.

- Clause bénéficiaire démembrée stipulant que les capitaux décès reviennent au conjoint ou au partenaire en usufruit et en nue-propriété aux enfants. Capitaux décès, constitués de deniers donnant naissance à un quasi-usufruit assorti de l’obligation de restitution.

- Distribution de réserves par décision de l’assemblée générale donnant lieu, lorsque la distribution est faite en numéraire, à un quasi-usufruit au profit de l’usufruitier des parts sociales, lui permettant de jouir de ces deniers tout en l’obligeant à rendre lors de son décès aux nus-propriétaires de ces même parts.

- Donation de deniers avec réserve d’usufruit, le donateur se réserve, comme il est fréquent l’usufruit des biens donnés, sauf que portant sur des deniers il n’est pas tenu de les livrer au jour de la donation, mais il devra exécuter ce qu’il a promis au jour de l’extinction de l’usufruit.

- Convention de quasi-usufruit pouvant porter sur des biens autres que des deniers par la volonté des parties, par exemple à l’occasion de donation de valeurs mobilières, suggérée par Michel Grimaldi et JF Roux7, obligeant les donateurs à rendre aux donataires des titres (valeurs mobilières) de même nature.

Le quasi-usufruit, après avoir été longuement « oublié » était entré dans l’ingénierie patrimoniale et avec lui les dettes de restitution.

L’hypothèse de la donation d’une somme d’argent avec réserve de quasi-usufruit est celle qui va ici retenir notre intérêt.

La possibilité de consentir une telle donation ne fait plus débat sur le plan civil, sa validité ayant été démontrée par la doctrine.

D’abord, si la transmission n’emporte pas dépossession immédiate du donateur, elle n’en demeure pas moins une donation dès lors que l’engagement de ce dernier est irrévocable conformément aux dispositions de l’article 894 du Code civil. Le fait que le donateur conserve le pouvoir de disposer de la chose ne contrevient pas à l’irrévocabilité spéciale en l’espèce puisque ce pouvoir ne lui permet en aucun cas d’anéantir la donation, la créance de restitution demeurant exigible au terme du quasi-usufruit (C. civ., art. 944 et 946). Il faut noter en revanche que s’agissant d’une donation et non d’un legs, elle doit porter sur des biens présents et non à venir, ce qui signifie que même si le donateur ne procède pas au transfert de propriété au jour de l’acte, il doit détenir dans son patrimoine les liquidités suffisantes à cette même date. La mise en place d’une garantie n’est pas impérative, elle n’est d’ailleurs pas de droit dans ces circonstances (C. civ., art. 601).

Ensuite, il est possible de s’appuyer sur les textes. Le Code civil énonce lui-même la possibilité d’une donation de somme d’argent avec réserve d’usufruit (et donc de quasi-usufruit). Ainsi, l’article 949 précise qu’il est permis au donateur de se réserver l’usufruit, que la donation porte sur un meuble ou un immeuble et ne distingue pas selon la nature consomptible ou non du meuble. Plus explicite, l’article 1078, bien connu en matière de donation-partage puisqu’il est à l’origine de la règle du gel des valeurs (pour la réunion fictive des libéralités en matière de réduction) pose comme condition « qu’il n’ait pas été prévu de réserve d’usufruit portant sur une somme d’argent ».

Mais force est de constater que l’origine de certains quasi-usufruits irrite l’administration fiscale qui tente de remettre en cause la déductibilité de la dette de restitution.

C’est donc sur la scène fiscale que se déroule le procès d’intention.

C’est donc sur la scène fiscale que se déroule le procès d’intention.

Les derniers avis rendus en la matière par le Comité de l’abus de droit fiscal illustrent parfaitement notre propos (CADF , Séance n° 1, 11 mai 2023, aff. N° 2022-15 et 2022-16). Les faits soumis à l’examen du CADF étaient les suivants : Madame Z avait consenti une donation en avance sur part successorale à chacun de ses deux fils d’une somme totale de 3.200.000 euros en s’en réservant le quasi-usufruit. Au décès de la donatrice, l’administration fiscale, considérant que les donations étaient fictives, avaient contesté la déductibilité des dettes de restitution. Selon l’administration, la donation était fictive faute de dessaisissement de la donatrice et, par suite, d’intention libérale et elle était destinée à réduire la base taxable au moment de la succession en raison de l’obligation de restitution pesant sur l’usufruitier d’une somme d’argent.

Le Comité n’a pas suivi l’administration fiscale dans son argumentation. En revanche, il a considéré que les donations étaient partiellement fictives en ce qu’elles portaient sur des sommes dont le montant était supérieur aux sommes d’argent effectivement détenues par la donatrice à la date de l’acte, cette différence constituant à due concurrence des donations fictives, les dettes de restitution devant ainsi être minorées.

Il nous paraît intéressant de noter que le Comité a estimé « en conséquence que, dans les circonstances de l’espèce, l’administration était seulement fondée à mettre en œuvre la procédure de l’abus de droit prévue à l’article L. 64 du livre des procédures fiscales pour réduire de 247 850 euros le montant de la dette déductible de l’actif successoral au titre du quasi-usufruit instauré par la donation du 30 décembre 2010. »

Pour rappel, l’abus de droit peut être fondé soit sur la simulation, c’est-à-dire la fictivité des actes juridiques, c’est ce que l’on appelle la première branche ; soit sur la seconde branche, la fraude à la loi. Dans ce dernier cas, l’administration fiscale doit démontrer que le contribuable recherche le bénéfice d’une application littérale des textes ou de décisions à l’encontre des objectifs poursuivis par leurs auteurs en ayant pour motif principal d’éluder ou d’atténuer ses propres charges fiscales8.

En l’espèce, le Comité s’est donc fondé sur la première branche de l’abus de droit, la fictivité.

Or, il nous semble que dès lors que les règles civiles sont respectées, la fictivité devrait pouvoir être écartée.

Est-ce à dire que le Comité n’imagine pas possible un abus de droit par fraude à la loi ? L’on ne saurait l’affirmer puisque la donation concernée avait été faite en 2010, soit avant l’ère du « mini abus de droit ». S’il était sans doute difficile d’arguer d’un but exclusivement fiscal pour les faits litigieux, peut-être serait-il plus délicat, pour des actes postérieurs à 2020, de passer sous les fourches caudines du but principalement fiscal.

Mais la question est désormais close. Lors du débat du projet de loi de finances pour 2024 les sénateurs ont introduit une disposition inattendue visant à écarter des dettes déductibles la dette de restitution, disposition qui a reçu un avis favorable du gouvernement d’abord et de l’Assemblée nationale par la suite.

L’objectif poursuivi était ainsi exprimé : « Le présent amendement vise à renforcer la cohérence de la fiscalité applicable aux usufruits de sommes d’argent, afin de dissuader le recours à des opérations qui sont principalement motivées par un objectif d’optimisation fiscale » (Sénat, PLF 2024, Amdt n° I-1868 rect. bis, 24 nov. 2023)

Cette disposition codifiée dans l’article 774 bis du CGI est rédigée comme suit :

« I.-Ne sont pas déductibles de l’actif successoral les dettes de restitution exigibles qui portent sur une somme d’argent dont le défunt s’était réservé l’usufruit.

Le présent I ne s’applique ni aux dettes de restitution contractées sur le prix de cession d’un bien dont le défunt s’était réservé l’usufruit, sous réserve qu’il soit justifié que ces dettes n’ont pas été contractées dans un objectif principalement fiscal, ni aux usufruits qui résultent de l’application des articles 757 ou 1094-1 du code civil.

II.-Par dérogation à l’article 1133 du présent code, la valeur correspondant à la dette de restitution non-déductible de l’actif successoral mentionnée au I du présent article donne lieu à la perception de droits de mutation par décès dus par le nu-propriétaire et calculés d’après le degré de parenté existant entre ce dernier et l’usufruitier, au moment de la succession ou de la constitution de l’usufruit, si les droits dus sont inférieurs.

Pour la liquidation des droits dus lors de la succession, en application du présent II, l’article 784 ne s’applique ni sur la valeur des sommes d’argent dont le défunt s’était réservé l’usufruit ni sur celle des biens dont le défunt s’était réservé l’usufruit du prix de cession.

Les droits acquittés lors de la constitution de l’usufruit sont imputés sur les droits dus par le nu-propriétaire, sans pouvoir donner lieu à restitution. »

Sont donc visées les donations de deniers avec réserve d’usufruit. La succession du quasi-usufruitier sera comptable de la restitution envers le nu-propriétaire mais cette dette ne sera plus admise en déduction au titre du passif successoral pour la liquidation des droits de mutation à titre gratuit par décès.

Dans cette hypothèse, il est toutefois prévu :

- La possibilité d’imputer les DMTG donation qui auraient été acquittés, sans pouvoir donner lieu à restitution en cas d’excédent,

- Que le mécanisme du rappel fiscal ne sera alors pas appliqué à ladite donation.

Si la loi ne peut être rétroactive, il convient de noter qu’elle est applicable à toutes les successions ouvertes depuis le 29 décembre dernier (date de promulgation de la loi). Ce texte emportera donc des conséquences pour les donations déjà réalisées.

Le législateur a restreint la portée de cette disposition en apportant des précisions quant aux dettes de restitution qui ne sont pas concernées.

Ces « précisions » surprennent puisqu’elles visent des hypothèses qui paraissent sans lien avec le premier alinéa du texte.

Notamment, ne sont pas concernée, les dettes de restitution « contractées sur le prix de cession d’un bien dont le défunt s’était réservé l’usufruit, sous réserve qu’il soit justifié que ces dettes n’ont pas été contractées dans un objectif principalement fiscal ». Il s’agit de l’hypothèse de la vente d’un bien démembré pour laquelle l’usufruitier et le nu-propriétaire ont souhaité déroger au principe de répartition du prix prévu à l’article 621 du Code civil et ont convenu de reporter l’usufruit sur le prix de vente, donnant naissance à un quasi-usufruit. Ajoutons que le texte vise plus précisément la situation dans laquelle le défunt s’était réservé l’usufruit sur le bien. Aussi, le démembrement initial résulterait d’une transmission en nue-propriété avec constitution d’un usufruit par rétention. Ajoutons que, par un raisonnement a fortiori, doivent également être exclues du champ d’application du nouveau texte les dettes de restitution nées à la suite de la vente conjointe par l’usufruitier et le nu-propriétaire lorsque le démembrement avait une origine différente. Dit autrement, il nous semble que le texte vise les dettes de restitution nées à raison d’usufruits constitués per retentionem uniquement, excluant l’hypothèse d’usufruits per translationem.

Quant à la précision selon laquelle ces dettes de restitution demeurent déductibles « sous réserve qu’il soit justifié que ces dettes n’ont pas été contractées dans un objectif principalement fiscal », doit-elle nous contraindre à ne plus choisir cette modalité à l’issue de la vente du bien démembré ?

L’on peut d’abord regretter le manque de clarté du texte posant un principe, puis une exception « sous réserve de ». En tout état de cause, l’on aura compris que la charge de la preuve pèsera désormais sur le contribuable. Ce renversement de la charge de la preuve nous apparaît très critiquable.

Pour autant, sera-t-il compliqué de rapporter la preuve d’un but non principalement fiscal ?

Cette preuve sera exigée pour porter en déduction une dette de restitution née après la vente d’un bien démembré. Dans cette hypothèse, rappelons que trois possibilités s’offrent aux vendeurs :

- Le principe de répartition du prix de vente à concurrence de la valeur de leurs droits respectifs conformément à l’article 621 du Code civil ce qui met fin au démembrement ;

- La possibilité d’y déroger pour proroger le démembrement :

- En s’accordant pour remployer le prix dans un nouveau bien ou investissement réalisé en démembrement avec un usufruit ordinaire ;

- En reportant le démembrement sur le prix de vente, prenant la forme d’un quasi-usufruit.

C’est cette dernière option qui est concernée par le texte. Or, par principe, ce choix ne se justifie que par la volonté de ne pas mettre un terme au démembrement de propriété. Proroger le démembrement peut se faire selon deux voies comme nous venons de le rappeler : celle du démembrement ordinaire ou celle du quasi-usufruit. Et le choix de cette dernière voie ne peut avoir un but principalement fiscal dès lors qu’elle ne présente pas nécessairement d’intérêt fiscal.

Prenons un exemple : Séraphine fait donation à Antoine, son fils unique, d’une maison sise à Nice, en se réservant un usufruit viager. Quelques années plus tard, Séraphine et Antoine décident de vendre le bien en pleine propriété. Ils trouvent un acquéreur au prix de 900.000 euros. Pour autant, ils ne souhaitent pas mettre un terme au démembrement. Deux possibilités :

- Ils conviennent de remployer le prix en démembrement, par exemple sur trois appartements locatifs à Lyon acquis chacun pour 300.000 euros.

- Ou bien ils conviennent de reporter le démembrement sur le prix, Séraphine devenant quasi-usufruitière. Puis Séraphine réalise seule l’acquisition des appartements lyonnais.

Dans le premier cas, au décès de Séraphine, les appartements sont évalués à son décès, ensemble 1.100.000 euros. Par application des dispositions de l’article 1133 du CGI, ils ne figureront pas au patrimoine successoral de Séraphine.

Dans le second cas, la succession de Séraphine comprendra l’intégralité de son patrimoine tant à l’actif qu’au passif. L’on trouvera donc à l’actif les appartements lyonnais évalués à 1.100.000 euros et au passif la dette de restitution pour 900.000 euros.

Assurément, le but n’est pas principalement fiscal.

Il n’y a donc pas lieu de se priver de la possibilité de choisir le quasi-usufruit comme modalité de poursuite du démembrement postérieurement à la vente du bien démembré.

Ne sont pas davantage concernées les dettes de restitution nées d’un usufruit résultant de l’application des articles 757 ou 1094-1 du Code civil. Cette dernière précision est quelque peu édifiante. Il semble qu’à l’instar du quidam, le législateur ait confondu la quotité disponible spéciale entre époux et l’objet d’une donation au dernier vivant. Le texte visé (1094-1) définit la quotité disponible spéciale alors qu’il semblait vouloir viser l’institution contractuelle, qui n’est définie par aucun texte. L’usufruit ne peut en effet pas résulter de l’article 1094-1 du Code civil mais de l’existence de dispositions à cause de mort : un testament ou une donation entre époux de biens à venir.

Cette précision était-elle d’ailleurs utile dès lors que le démembrement dont il s’agit n’a pas été initié par celui qui se trouvera quasi-usufruitier ? Dit autrement, il ne s’agit pas d’un usufruit constitué per retentionem. Aussi, l’on voit mal comment l’on pourrait reprocher un schéma abusif de la part de celui qui a reçu un usufruit mais ne l’a pas constitué lui-même, d’autant que l’application du régime du quasi-usufruit résultera de la composition du patrimoine successoral et de l’application de la loi (C. civ., art. 587). Rappelons en effet l’alinéa premier du texte « Ne sont pas déductibles de l’actif successoral les dettes de restitution exigibles qui portent sur une somme d’argent dont le défunt s’était réservé l’usufruit ». Elle aura néanmoins le mérite de rassurer les plus averses au risque d’abus de droit et ainsi ne pas mettre de frein aux libertés de choix qui peuvent appartenir à un héritier dans l’exercice :

- d’une option successorale : pour un conjoint par exemple, qui aurait le choix entre les droits légaux du quart en pleine propriété ou l’usufruit du tout, ou encore dans les cadre des différentes possibilités qui seraient laissées aux termes d’un testament ou d’une donation entre époux ;

- d’un cantonnement en usufruit.

Ce dernier point mérite une attention particulière car, peut-être, le législateur en mentionnant l’article 1094-1 souhaitait-il viser tant l’usufruit résultant d’une option successorale dans une donation au dernier vivant (ce qu’il a mal fait comme nous l’avons souligné) que celui résultant d’un cantonnement (alinéa second du même texte). Il serait possible, avec un peu d’optimisme, d’y voir d’une consécration (fiscale) de la possibilité de cantonner en usufruit …

Enfin, si le texte ne le précise pas, il nous paraît évident que le quasi-usufruit résultant du dénouement d’un contrat d’assurance-vie prévoyant une clause bénéficiaire démembrée n’est pas concerné dès lors, à nouveau, qu’il ne s’agit pas d’une somme d’argent dont le défunt s’était réservé l’usufruit.

Pour conclure, l’on indiquera que la portée de cette mesure sera relativement restreinte.

Les donations assorties de certaines réserves conventionnelles ne peuvent échapper au formalisme de l’article 931 du Code civil et exigent l’intervention d’un notaire. Les donations de deniers peuvent se passer de la médiation notariale tant qu’elles ne sont pas assorties de conditions spécifiques. On parle de don manuel, c’est-à-dire de livraison des deniers de la main à la main, alors que la donation avec réserve de quasi-usufruit a un effet totalement contraire puisque le donateur poursuit un autre objectif conserver les biens ne remet par les biens donnés mais au contraire les retient pour les livrer à terme au jour de l’exécution la dette de restitution.

Les notaires ont rarement prêté leur concours à des donations de sommes d’argent avec quasi-usufruit par crainte d’un risque fiscal.

L’analyse aurait pu être poursuivie sur le II du texte nouveau, dont on ne comprend pas l’utilité, sauf à l’interpréter comme aboutissant à une double imposition, ce qui paraît douteux.

On attendra les commentaires de l’administration elle-même.

L’on peut cependant être rassuré puisque le texte ne devrait concerner que peu d’hypothèses en pratique. En revanche, est plus inquiétante la méprise des mécanismes civils liés tant aux donations qu’au démembrement dont attestent tout à la fois la teneur des débats parlementaires et la rédaction du texte…

Natacha FAUCHIER – Responsable scientifique AUREP, Diplômée notaire, Coresponsable pédagogique formation ECP

Jean AULAGNIER – Président d’honneur AUREP, Coresponsable pédagogique formation ECP et Responsable pédagogique GPS

Impôt sur la fortune immobilière : exclusion des dettes afférentes à un actif non-imposable dans la cadre de la détermination de la valeur des titres de sociétés imposables à l’IFI

Expurgée de plusieurs dispositions censurées par le Conseil constitutionnel, la loi 2023-1322 du 29 décembre 2023 de finances pour 2024 se traduit en matière patrimoniale par des évolutions éparses mais ciblées. Outre l’évolution du barème et des diverses données servant à l’élaboration du quotient familial compte tenu principalement du contexte inflationniste, la loi succombe sur le plan patrimonial au dogme du « résultat » et recherche ainsi l’impact économique à court terme et quantifiable.

Elle octroie pour ce faire une large place à la création ou l’évolution de dispositifs à avantage fiscal divers (déduction, crédit d’impôt, réduction d’impôt). L’objectif étant d’orienter les comportements du contribuable épargnant, investisseur, et/ou consommateur et servir au mieux les intérêts collectifs actuels parmi lesquels figurent la transition écologique, le développement durable, ou encore l’accès au logement et à la propriété.

Au-delà de ces évolutions circonstancielles, la loi de finances est aussi l’occasion pour le législateur de rectifier certaines anomalies ou omissions mis en lumière par la pratique, le marché ou la jurisprudence. Tel est le cas cette année concernant l’impôt sur la fortune immobilière (I) et le pacte Dutreil (II). Deux sujets sur lesquels il nous semble important de nous attarder.

Assiette taxable à l’impôt sur la fortune immobilière : introduction d’une restriction à la déductibilité de certaines dettes lors de l’évaluation des titres de sociétés

Afin de comprendre la genèse de cette rectification rappelons à titre liminaire que l’impôt sur la fortune immobilière (IFI) est décrit par la Cour des comptes comme un « impôt […] aux règles d’assiette complexes »9. Loin d’être isolée cette constatation est reconnue par le législateur lui-même qui pour pallier les conséquences néfastes de cette complexité est aller jusqu’à prévoir une excuse d’ignorance pour des redevables de bonne foi.

L’assiette de l’IFI se résume en effet en une intrication de règles obligeant le contribuable particulier à valoriser lui-même ses détentions immobilières (directes ou indirectes), les actualiser chaque année au regard des évolutions du marché et contextuelles et identifier quels biens et avoirs sont détenus à des fins patrimoniales ou professionnelles pour enfin y soustraire les passifs déductibles.

Ce terrain propice aux incertitudes et erreurs cause au premier chef une iniquité entre les contribuables. Plus que jamais le degré de connaissance, d’information et la capacité à « organiser » son patrimoine ont en effet une incidence directe sur l’impôt final. A titre d’illustration, l’enquête patrimoine de l’Insee portant sur l’année 2021 a permis de mettre en exergue que les ménages les plus fortunés ne sont pas les plus forts contributeurs compte tenu de la structuration de leur patrimoine : les 1 % des ménages les mieux dotés répartissent en effet leur patrimoine brut de façon spécifique, avec davantage d’actifs financiers (27 % contre 20 % pour les autres ménages) et de patrimoine professionnel (34 % contre 7 %) et relativement moins d’immobilier (36 % contre 67 %).

Afin de contrecarrer certaines formes d’optimisation et d’harmoniser l’assiette de l’IFI (que les redevables possèdent un patrimoine immobilier en direct ou via une société), l’article 27 de la loi de finances 2024 est dès lors venue instaurer – après plusieurs amendements visant à ajuster le dispositif – une uniformité des règles de déductibilité des dettes tant pour l’évaluation de la fraction imposable des titres de société que pour celle des biens et droits immobiliers imposables.

Pour rappel, les actions et parts de sociétés ne tombent sous le joug de l’impôt sur la fortune immobilière que pour la seule fraction de leur valeur correspondant à des droits ou biens immobiliers imposables détenus par la société et ce, qu’ils soient détenus directement ou indirectement (art. 965 du CGI).

Pour identifier cette fraction de la valeur imposable à l’IFI, il convient de déterminer d’une part la valeur vénale globale des titres, puis d’autre part d’appliquer à ladite valeur un coefficient de taxation correspondant au ratio immobilier de la structure. L’article 973 II du CGI impose en outre de retraiter, le cas échéant, la part de passif lorsque le bilan de la société présente des dettes suivantes dont la déductibilité est interdite ou limitée par la loi :

– Les dettes engagées pour l’acquisition d’un bien immobilier au profit du redevable ou d’un membre de son foyer contrôlant seul ou conjointement la société ;

– Les dettes contractées auprès d’un redevable, d’un membre de son foyer ou de sa famille pour l’acquisition d’un actif imposable ou pour le financement des dépenses inhérentes à un tel actif ;

– Les dettes engagées auprès d’une société contrôlée, directement ou par l’intermédiaire de plusieurs sociétés interposées, par le redevable ou un membre de sa famille pour l’acquisition d’un bien ou pour le financement des dépenses inhérentes à un tel actif.

Jusqu’à présent, cette liste d’exclusion n’intégrait pas les dettes contractées, directement ou indirectement, par la société non afférente à un actif imposable. Certaines stratégies d’optimisation fiscale consistaient alors à créer du passif sans lien avec un actif taxable afin de minorer artificiellement la fraction de valeur des titres imposable à l’IFI. L’article 27 de la loi de finances est donc venue modifier l’article 973 du CGI et y ajoute :

- d’une part, une disposition complémentaire visant à exclure les dettes précitées du calcul servant à déterminer la valeur imposable des titres détenus par le contribuable ;

- d’autre part un plafonnement de la valeur imposable des parts ou actions, pour que celle-ci n’excède pas la valeur vénale des actifs détenus.

Ces nouvelles mesures sont applicables dès le 1er janvier 2024 soit pour l’IFI 2024.

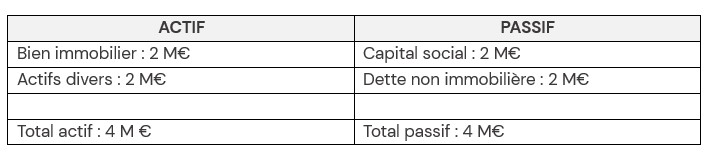

Illustration simplifiée de l’impact de la nouvelle mesure :

M. Dupont détient 100 % des titres d’une société civile immobilière dont l’actif est composé d’un bien immobilier valorisé lors de l’apport au capital à 2 M€ auquel s’ajoute des actifs divers valorisés à 2 M€ et financés par le biais d’une dette non affectée du même montant.

Le bilan de la structure se présente schématiquement comme suit :

AVANT LA LOI DE FINANCES 2024 :

Calcul de la valeur vénale des parts : Actif – dette = 4 M € – 2 M€ = 2 M€

Calcul du ratio de détention immobilière : biens immobiliers/ total actif = 2 M€ / 4 M€ soit 50 %.

La valeur imposable au titre de l’IFI des parts de la SCI est donc de 1 M€.

APRES LA LOI ET LA MODIFICATION DE L’ARTICLE 973 :

Calcul de la valeur vénale « théorique » : Actif – dettes affectées à un bien immobilier = 4 M € – 0 € = 4 M€.

Au regard du ration de détention immobilière de 50 %, la valeur imposable au titre de l’IFI des parts de la SCI est donc de 2 M€.

Par un effet mécanique, l’absence de prise en compte des dettes non affectées à un bien immobilier entraîne une augmentation « artificielle » de la valeur des parts et en conséquence une potentielle survalorisation des détentions taxables pénalisant ainsi le contribuable. Afin d’éviter ce malheureux résultat, la loi de finances est donc venue instaurer un plafonnement de la valeur taxable des parts.

Ainsi, lorsque la valeur retenue pour la détermination de l’assiette taxable à l’IFI est supérieure à la valeur vénale des parts ou actions déterminée dans des conditions de droit commun (soit en intégrant les dettes non affectées à des actifs immobiliers), le montant taxable à retenir sera plafonné à ce second montant..

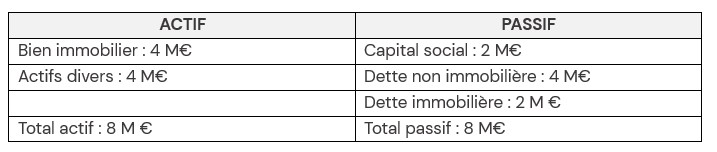

Exemple 1, si valeur retraitée > valeur vénale :

AVANT LA LOI DE FINANCES 2024 :

Calcul de la valeur vénale : Actif – dette = 8 M € – 6 M€ = 2 M€

Par ailleurs, le ratio de détention immobilière est de 50 % (4 M € / 8 M €).

La valeur imposable au titre de l’IFI des parts de la SCI aurait donc été de 1 M€.

APRES LA LOI ET LA MODIFICATION DE L’ARTICLE 973 :

Calcul de la valeur vénale « théorique » : Actif – dettes affectées à un bien immobilier = 8 M € – 2 M € = 6 M€.

Au regard du ratio de détention immobilière de 50 %, la valeur imposable au titre de l’IFI des parts de la SCI serait donc de 3 M€.

On constate que la valeur imposable au titre de l’IFI des parts (3 M €) est supérieure à la valeur vénale des parts (2 M €) précédemment calculée. Il y a donc lieu ici de plafonner la valeur imposable des parts à la valeurs vénale soit : 2 M €.

Par ailleurs, lorsque la valeur retenue en application de la nouvelle mesure demeure inférieure à la valeur des parts ou actions, établie conformément aux règles de droit commun, le montant à intégrer à l’actif imposable est alors limité à la valeur propre des actifs immobiliers présents au sein de la structure rapportée à la quote-part de détention du contribuable dans la structure.

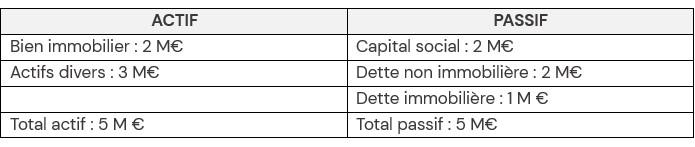

Exemple 2, si valeur retraitée < valeur vénale :

AVANT LA LOI DE FINANCES 2024 :

Calcul de la valeur vénale : Actif – dette = 5 M € – 3 M€ = 2 M€

Par ailleurs, le ratio de détention immobilière est de 40 % (2 M € / 5 M €).

La valeur imposable au titre de l’IFI des parts de la SCI aurait donc été de 0,8 M €.

APRES LA LOI ET LA MODIFICATION DE L’ARTICLE 973 :

Calcul de la valeur vénale « théorique » : Actif – dettes affectées à un bien immobilier = 5 M € – 1 M € = 4 M €.

Au regard du ratio de détention immobilière de 40 %, la valeur imposable au titre de l’IFI des parts de la SCI serait donc de 1,6 M €.

La valeur imposable au titre de l’IFI des parts (1,6 M €) est ici inférieure à la valeur vénale des parts (2 M €) précédemment calculée. Il y a donc lieu de plafonner la valeur imposable des parts à la valeur vénale des actifs imposables diminuée des dettes afférentes à ces actifs et rapportée à la quote-part de détention du contribuable dans la structure (ici 100%) soit : (2 M € – 1 M €) x 100% = 1 M €. La valeur imposable des parts est ramenée à 1 M €. Soit un traitement identique à une détention directe du bien.

Loin de faciliter les règles d’assiette tel qu’évoqué précédemment, cette nouvelle mesure ajoute un niveau de complexité complémentaire à des dispositions de l’article 973 du CGI déjà pointées du doigt par les praticiens pour leur rédaction hasardeuse qui engendre une insécurité juridique pour le contribuable.

Charly TOURNAYRE – Docteur en droit, Avocat en fiscalité et ingénierie patrimoniale

- Cass. com. 1-6-2023 n° 22-15.152 et Cass. com. 21-6-2023 n° 21-18.226 F-D

CE 8e-3e ch. 29-9-2023 n° 473972 ↩︎ - Cass. com., 25 mai 2022, n° 19-25513 ↩︎

- CE 23-1-2020 n° 435562, Cass. com. 25-1-2023 n° 20-23.137 F-D et Cass. com. 14-10-2020 n° 18-17.955 FS-PB ↩︎

- Article 1133 du CGI : « Sous réserve des dispositions de l’article 1020, la réunion de l’usufruit à la nue-propriété ne donne ouverture à aucun impôt ou taxe lorsque cette réunion a lieu par l’expiration du temps fixé pour l’usufruit ou par le décès de l’usufruitier. » ↩︎

- Art. 587 du Code civil : « Si l’usufruit comprend des choses dont on ne peut faire usage sans les consommer, comme l’argent, les grains, les liqueurs, l’usufruitier a le droit de s’en servir, mais à la charge de rendre, à la fin de l’usufruit, soit des choses de même quantité et qualité soit leur valeur estimée à la date de la restitution. » ↩︎

- Article 621 : « En cas de vente simultanée de l’usufruit et de la nue-propriété d’un bien, le prix se répartit entre l’usufruit et la nue-propriété selon la valeur respective de chacun de ces droits, sauf accord des parties pour reporter l’usufruit sur le prix ». ↩︎

- M. Grimaldi et JF Roux « Donation de valeurs mobilières avec réserve de quasi-usufruit », Defrenois, 1994 n° 1, p. 3 ↩︎

- P. Fernoux, Gestion fiscale du patrimoine, Revue Fiduciaire, éd. 2023. ↩︎

- p. 4 Rapp. Cour des comptes n°S2023-1489 publié le 22 novembre 2023 ↩︎