Il ne s’agit pas d’un cas d’école. Cette situation se rencontre plus fréquemment que l’on veut bien le croire et surtout en cette période d’incertitude caractérisée par des temps de réflexion qui s’allongent durablement avant le passage à l’action, à l’investissement.

Des époux sont mariés sous le régime de la communauté réduite aux acquêts. L’un des époux, appelé à la succession d’un proche parent, a hérité entre autres biens de liquidités ou, ayant vendu un bien propre, il dispose de fonds en dépôt sur un compte courant ouvert à son nom.

L’autre époux décède quelques mois plus tard et il va être procédé au règlement de sa succession.

Une situation somme toute très banale qui va engendrer la liquidation de deux indivisions. En effet, le régime matrimonial prenant fin au décès, la communauté laisse place à l’indivision post communautaire qui intéresse l’époux survivant et les héritiers de l’époux décédé. Ensuite, il y aura lieu de liquider l’indivision successorale qui porte quant à elle sur les biens appartenant au défunt qui comprennent ses droits dans la communauté et les biens lui appartenant en propres. En effet, selon l’article 1467 du code civil, une fois « la communauté dissoute, chacun des époux reprend ceux des biens qui n’étaient point entrés en communauté, s’ils existent en nature, ou les biens qui y ont été subrogés ».

L’opération de liquidation de la communauté est délicate. La difficulté résulte non pas de la connaissance des règles applicables à la dissolution du régime mais de leur mise en œuvre et de l’établissement de la preuve[1]. S’il est facile de répartir les biens immeubles entre la masse commune et la masse propre, l’opération s’avère beaucoup plus compliquée dès lors qu’il s’agit de biens meubles et notamment de sommes d’argent. Une fois la répartition opérée, les biens propres sont repris par le conjoint propriétaire.

En ce qui concerne les sommes ci-dessus relatées en dépôt sur les comptes courants, la règle voudrait que le survivant en effectue la reprise, mais dans la pratique cela est rarement fait. En effet, ces sommes sont souvent considérées comme des acquêts sur le fondement de la présomption de communauté[2]. Pour en faire la reprise, il faut alors renverser cette présomption c’est-à-dire pouvoir démontrer « non seulement que la somme soit par hypothèse propre, mais encore qu’elle ait été identifiable et le demeure en tant que telle »[3]. En contrepartie de leur inscription à l’actif, lesdites sommes figureront au passif de la communauté au titre des récompenses dues au patrimoine propre de l’époux créancier ; elles réduiront donc le boni net de communauté pris en compte dans le règlement de la succession.

De la sorte, si cette qualification n’a aucune incidence civile sur la liquidation de la communauté et de la succession, il n’en va pas de même sur le plan fiscal comme nous allons le démontrer à partir d’ exemples.

I – Incidence sur le forfait mobilier

Monsieur AMBROISIE est décédé le 15 juillet 2022. Il laisse pour lui succéder son épouse Marie âgée de 62 ans et deux enfants Catherine et Matthieu. Les époux AMBROISIE se sont mariés sans contrat en décembre 1985. Ils ont acquis durant le mariage les biens indiqués dans le tableau ci-dessous. Monsieur AMBROISIE n’a pas de bien propre. Madame AMBROISIE a reçu dans le cadre du règlement de la succession de sa mère la somme de 500 000 euros qu’elle a déposée sur un compte bancaire ouvert à cet effet à son nom. Madame AMBROISIE opte pour la totalité de la succession de son époux en usufruit.

Nous allons liquider le régime matrimonial puis calculer les droits de mutation suivant que la somme provenant de la succession de la mère de Madame AMBROISIE est considérée comme commune ou reprise à titre de propres.

Liquidation du régime matrimonial

Selon les règles édictées par les articles 1401 et suivants les actifs acquis à titre onéreux pendant le mariage constituent des acquêts.

1/Absence de reprise de propres

Dans cette première hypothèse, le compte bancaire ouvert par Madame durant le mariage est réputé acquêt.

La liquidation de communauté se présentera alors comme suit :

Reprise : néant

Récompense : la somme de 500 000 € due par la communauté à Madame à raison de la perception durant le mariage de fonds provenant de la succession de sa mère.

La liquidation de la succession sera quant à elle la suivante :

2/ Reprise de propres

Madame démontre, preuve à l’appui, que les fonds en dépôt sur le compte bancaire ouvert à son nom sont des propres et que ce compte n’a pas été « pollué » par des deniers communs (aucune opération n’a été réalisée sur ce compte, aucun débit ou crédit n’a été effectué depuis l’ouverture de ce dernier).

Reprise : 500 000 € par Madame

Récompense : néant

La liquidation du régime matrimonial est alors la suivante

La liquidation de la succession sera la suivante :

Si l’on constate qu’au plan civil le résultat est identique, il en va différemment au plan fiscal.

Si nous avions négligé les meubles meublants dans les illustrations liquidatives ci-dessus, ces derniers sont à prendre en compte pour le calcul des droits de mutation à titre gratuit. En particulier, la liquidation du régime de communauté aura des incidences dès lors que l’on retient le forfait mobilier de 5 % autorisé par l’article 764, I, 3 du CGI comme nous allons le démontrer.

Calcul du forfait mobilier

Hypothèse 1 : les sommes reçues dans le cadre du règlement de la succession de la mère de Madame sont communes

Rappelons tout d’abord que le forfait mobilier de 5 % se calcule sur l’actif brut avant déduction du passif.

Pour des époux mariés sous un régime de communauté, le forfait se calcule sur la part du défunt dans l’actif brut de communauté avant déduction du passif.

La masse, assiette sur laquelle est assise le forfait comprend donc les biens propres du défunt, ses reprises et sa part réelle dans l’actif brut de communauté (calculée normalement en tenant compte des excédents de reprises et de récompenses de chacun des époux, à l’exception du passif commun), c’est-à-dire après imputation des récompenses dues par le défunt à la communauté (BOI-ENR-DMTG-10-40-10-20, § 100).

Au cas présent le de cujus n’étant pas débiteur de récompense, le forfait mobilier se calculera sur la part de ce dernier dans l’actif brut de communauté soit sur 675 000 euros ; il s’élèvera à la somme de 33 750 euros (675 000 x 5 %).

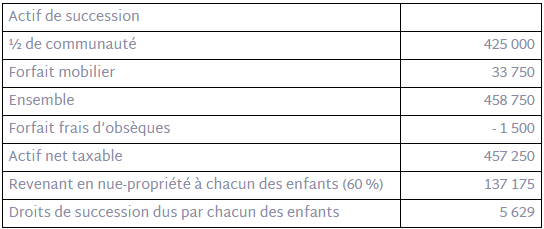

Les droits de succession dus par les enfants seraient alors les suivants :

Hypothèse 2 : Madame effectue la reprise des sommes reçues dans la succession de sa mère

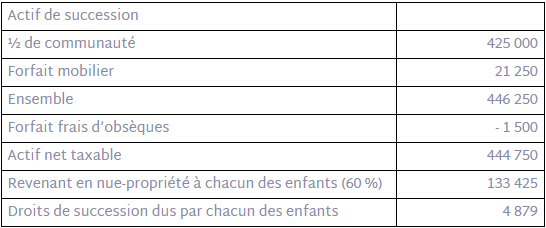

Le forfait est alors calculé sur l’actif brut de communauté diminué de l’excédent de reprise du conjoint survivant soit sur 850 000 euros dont moitié revenant à la succession soit 425 000 euros. Le forfait sera alors calculé sur cette base dès lors que le défunt n’a aucun bien propre ; il sera égal à 21 250 euros (425 000 x 5 %).

Soit une différence de droits de droit de succession de 1 500 euros selon la méthode liquidative retenue. Précisons qu’économiquement parlant, l’inventaire du mobilier n’aurait pas ici été préconisé dès lors que sa réalisation aurait surenchéri le règlement de la succession (frais d’établissement de l’inventaire supérieurs à la diminution de droit de succession engendrée par cette évaluation).

Voyons maintenant quelles sont les incidences de la qualification de la somme d’argent d’origine successorale sur la fiscalité du partage.

II- Incidence sur le droit de partage

Nous allons reprendre l’exemple ci-dessus exposé et supposerons une dissolution de la communauté non pas par décès mais par divorce des époux AMBROISIE.

Rappelons au préalable que le droit de partage est dû sur l’actif net partagé déterminé sans déduction des soultes ou plus-values suivant le régime de faveur prévu par l’article 748 du CGI[4]. Il y a notamment lieu de déduire de l’actif brut, au titre du passif, les droits de succession, les frais d’acte et les récompenses dues par la succession à la communauté.

L’application de ce texte ne pose pas de difficultés particulières sauf si la liquidation de la communauté fait ressortir un solde de récompenses dû par la communauté aux époux ou à l’un d’eux.

Hypothèse 1 : les sommes reçues dans le cadre du règlement de la succession de la mère de Madame sont communes

Dans cette hypothèse, le droit de partage serait dû sur l’actif brut de communauté.

L’article 1474 du code civil dispose en effet que les prélèvements en biens communs constituent une opération de partage. En conséquence que lorsque la communauté est débitrice de récompenses envers les époux ou l’un d’eux, l’administration fiscale refuse la prise en compte de ces dernières au passif de la masse à partager[5].

Ainsi, dans notre cas, l’assiette de calcul du droit de partage serait de 1 350 000 euros soit une taxe de 14 850 euros (1 350 000 x 1,1 %)[6]. Avec des frais de partage estimés quant à eux à 17 500 euros, le coût total de l’acte serait de 32 350 euros.

Hypothèse 2 : Madame effectue la reprise des sommes reçues dans la succession de sa mère

L’actif brut à partager se limiterait alors à 850 000 euros, les reprises étant déduites de l’actif taxable. Le droit de partage serait alors de de 9 350 euros, avec des frais de partage estimés à 14 500 euros le coût total de l’acte serait de 23 850 euros.

C’est donc une différence de 8 500 euros qui serait constatée (5 500 euros de droit de partage et 3 000 euros de frais d’acte).

Pour conclure noussoulignerons que la qualification des biens est fondamentale.

Elle engendre des incidences significatives dans le calcul du droit de partage et des droits de mutation à titre gratuit dès lors que le forfait mobilier est retenu.

[1] Article 1402 alinéa 2 du code civil : « Si le bien est de ceux qui ne portent pas en eux-mêmes preuve ou marque de leur origine, la propriété personnelle de l’époux, si elle est contestée, devra être établie par écrit. A défaut d’inventaire ou autre preuve préconstituée, le juge pourra prendre en considération tous écrits, notamment titres de famille, registres et papiers domestiques, ainsi que documents de banque et factures. Il pourra même admettre la preuve par témoignage ou présomption, s’il constate qu’un époux a été dans l’impossibilité matérielle ou morale de se procurer un écrit ».

[2] V. Cass. civ. 1re, 9 juil. 2008, n°07-16-545 : « qu’en statuant ainsi, alors que la nature de propre des fonds versés ne pouvait être déduite du seul fait qu’ils provenaient d’un compte personnel, la cour d’appel a violé les textes susvisés ».

[3] B. Vareille, Répertoire de droit civil Dalloz, v° Communauté légale : liquidation et partage, n° 92.

[4] Article 748 du CGI : « Les partages qui portent sur des biens meubles ou immeubles dépendant d’une succession ou d’une communauté conjugale et qui interviennent uniquement entre les membres originaires de l’indivision, leur conjoint, des ascendants, des descendants ou des ayants droit à titre universel de l’un ou de plusieurs d’entre eux, ne sont pas considérés comme translatifs de propriété dans la mesure des soultes ou plus-values… »

[5] TGI Paris, 9e ch., 2esect., 7 avril 2013, n°11/05450. V. pour une critique de la position de l’administration : J.-R. André, « Divorce, récompenses et droit de partage », Defrénois 2013, n° 23, p. 1201.

[6] Dans nos calculs nous avons négligé les frais de partage : frais d’acte et droit de partage.