La vente en nue-propriété à prix ajusté, pour garantir l’équilibre de la transaction entre un vendeur senior qui reste occupant et un investisseur de long terme

Par Jean Aulagnier (AUREP) et Thomas Abinal (MONETIVIA)

La vente à prix ajusté s’inscrit dans une stratégie patrimoniale destinée à permettre aux seniors de mobiliser leur patrimoine immobilier auprès d’investisseurs dans la perspective de trouver des ressources financières pour financer les dépenses de fin de vie ou bien pour faire des donations de liquidités à leurs héritiers de leur vivant.

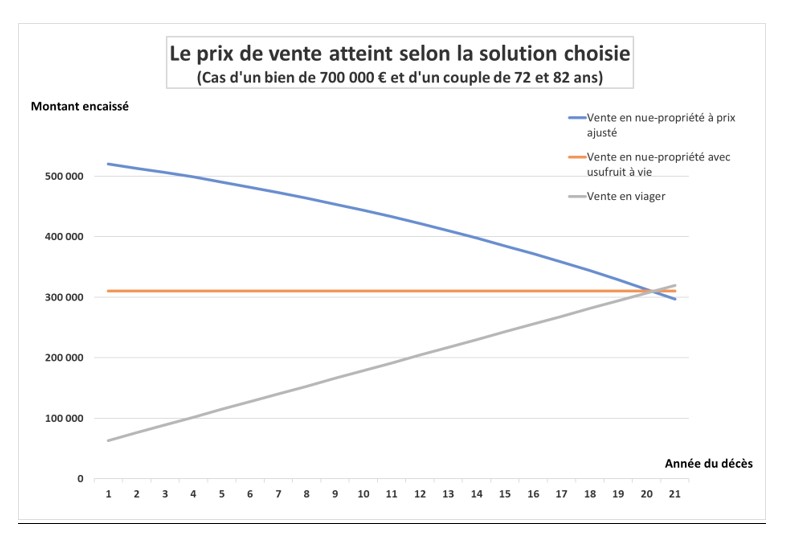

Elle se pose comme une alternative à la vente en viager, avec une ambition : écarter les réticences des candidats au viager, liées aux effets désagréables d’un décès prématuré pour le vendeur. La vente en viager est en effet une solution risquée sur le plan financier, qui convient bien aux seniors qui n’ont pas d’héritiers directs ; mais elle est clairement rejetée par la grande majorité des seniors, tous ceux qui ont des héritiers directs.

La vente à prix ajusté permet d’équilibrer les conditions financières de la transaction entre un senior qui continue à occuper son bien à vie et un investisseur. En neutralisant l’aléa de longévité inhérent à cette transaction, elle permet d’obtenir un prix plus juste sur le plan économique car corrélé à la durée réelle d’occupation du bien, quel que soit le scénario de longévité du propriétaire vendeur devenu occupant. Les seniors ne prennent plus le risque d’avoir sacrifié une partie de la valeur de leur patrimoine en cas de décès prématuré.

Convertir en liquidités son bien immobilier : un enjeu sociétal

Ce mode opératoire (vente à prix ajusté) répond à un besoin sociétal, disposer de ressources pour financer une vie de plus en plus longue et qui induit assez fréquemment des dépenses élevées. Financer le « bien vieillir », supporter les charges d’une éventuelle dépendance, pour compenser la baisse plus que probable des retraites. Financer les dépenses d’adaptation du logement aux exigences du grand âge.

Le patrimoine des seniors est important (patrimoine brut en moyenne selon l’Insee pour les plus de 70 ans de 343 800 € contre 251 000 € pour les 40-49 ans et 135 500 € pour les 30-39 ans) ; il est massivement concentré en immobilier (aux deux tiers selon l’Insee) à usage de résidence principale.

Un démembrement temporaire…

Le schéma de vente à prix ajusté prévoit d’abord un démembrement temporaire

Afin de disposer de ressources liquides, les séniors sont invités à céder la part de leur logement qui en tout état de cause ne leur sera d’aucune utilité, à savoir la valeur correspondant au temps d’occupation du bien au-delà d’un temps de vie espéré de son propriétaire, dénommé par les juristes « nue-propriété ».

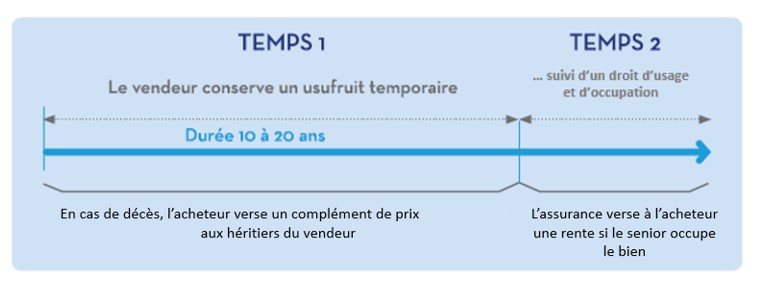

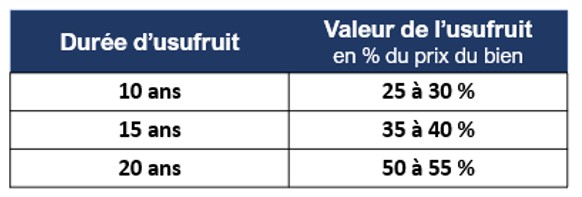

La durée de l’usufruit temporaire conservé par le vendeur est prévue contractuellement et correspond à une durée d’occupation théorique, fixée en fonction de l’âge du vendeur. En pratique, elle varie entre 10 et 25 ans. En général elle est égale a la durée de vie probable calculée par les démographe de l’INSEE. Cette durée d’usage permet de calculer le prix de vente de la nue-propriété en déduisant de la valeur vénale du bien la valeur de l’usufruit temporaire. Celui-ci est évalué en valeur économique en appliquant la méthode préconisée par l’AUREP, (actualisation des flux de loyers nets sur la durée de l’usufruit). Le vendeur senior perçoit ainsi immédiatement un capital représentant entre 35 et 70 % de la valeur de son bien.

A la fin de l’usufruit temporaire, la continuité d’occupation est néanmoins garantie à vie au vendeur grâce à la conservation d’un droit d’usage et d’habitation à vie, consécutif à l’usufruit temporaire réservé. Quoi qu’il arrive, le vendeur est ainsi assuré de rester chez lui jusqu’à la fin de sa vie sachant que les droits réservés (usufruit temporaire suivi d’un droit d’usage et d’habitation à vie) peuvent l’être au profit des deux membres du couple lorsqu’il s’agit de seniors mariés ou pacsés.

… avec deux mécanismes de protection des parties

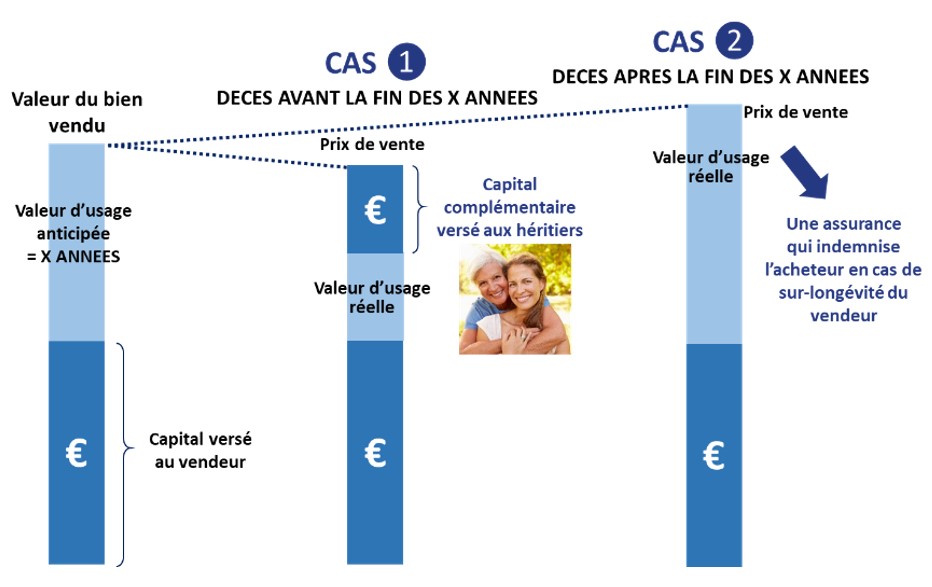

Pour protéger économiquement les parties de l’aléa de longévité (du senior) et construire un prix de vente corrélé à la durée réelle d’occupation du bien, deux mécanismes de protection sont prévus, l’un au profit du vendeur, l’autre au bénéfice de l’acquéreur.

Si la durée d’occupation du bien par le vendeur est inférieure à la durée de l’usufruit temporaire pour cause de décès prématuré, il est stipulé une compensation financière revenant aux héritiers du vendeur. L’acquéreur nu-propriétaire verse un complément de prix aux héritiers du vendeur en contrepartie du fait de devenir plein propriétaire du bien plus tôt que prévu. Le montant de ce complément est précisé dans l’acte notarié, décroissant d’année en année. Ce complément de prix permet de protéger le patrimoine familial du vendeur et l’acquéreur n’est pas pris au dépourvu puisqu’il sait dès l’origine ce qu’il aura, le cas échéant, à payer s’il devient plein propriétaire plus tôt que prévu. Il pourra pour ce faire mobiliser un financement bancaire (puisqu’il sera plein propriétaire), revendre le bien (il bénéficie de temps pour cela) ou mobiliser ses fonds propres. De son côté, la succession bénéficie des garanties précisées dans l’acte notarié, quant au fait que l’acquéreur honorera son engagement de verser le complément de prix convenu.

Si le vendeur, toujours en vie à la fin de l’usufruit temporaire, se maintient dans les lieux, cela signifie que la durée d’occupation du bien se révèle supérieure à la durée d’occupation théorique. Il convient alors d’indemniser l’investisseur qui patiente tant que le vendeur utilise son droit d’usage et d’habitation. Pour cela, il est prévu le paiement d’une rente mensuelle versée par un assureur. Cette assurance sur la vie, de type rente différée, est souscrite lors de la transaction initiale par le vendeur qui fait de l’acquéreur le bénéficiaire acceptant. Cette rente, revalorisée dans le temps grâce au mécanisme légal de partage des bénéficies de l’assureur avec ses assurés, sera versée tant que le vendeur sera en vie.

Pour le cas où ce dernier ne voudrait ou ne pourrait plus rester à domicile bien qu’encore en vie, il aurait alors tout intérêt à renoncer à son droit d’usage et d’habitation pour ne pas avoir à supporter les charges de la propriété (impôt foncier, assurance, etc..). Il est en effet stipulé que dans ce cas, ce soit lui qui perçoive la rente versée par l’assureur, l’acquéreur ayant récupéré la pleine jouissance du bien et n’ayant plus besoin d’être indemnisé. Une façon de co-financer pour le senior un éventuel séjour en maison de retraite ou en EHPAD.

Cette combinaison usufruit/droit d’usage satisfait pleinement aux règles civiles. Un modèle d’acte d’acquisition est à disposition des CGP. Il a été élaboré (par Monetivia) avec l’appui de notaires pour son socle civil, d’un assureur pour les aspects relatifs au Code des assurances.

Une transaction équilibrée entre les parties

Les avantages de la vente à prix ajusté sont multiples.

Les termes économiques du contrat sont connus dès sa conclusion, ce qui sécurise vendeur et acquéreur.

La répartition des charges usufructuaires sera le plus souvent conventionnellement précisée dans l’acte de vente, à défaut elles seront reparties selon les dispositions supplétives du code civil prévues par l’article 608 : « L’usufruitier est tenu pendant sa jouissance de toutes charges annuelles de l’héritage ». Lorsque survient le temps du droit d’usage le titulaire de ce droit est tenu des mêmes obligations ainsi que le précisé l’article 635.

Pour le vendeur.

Il encaisse un capital financier en lieu et place d’une partie de son capital immobilier, capital financier qui peut être placé en fonction de ses besoins et de son profil patrimonial. Il sera source de revenus futurs. Le vendeur a par ailleurs une double garantie : il conserve à vie l’usage de son bien et a la certitude que ce bien n’a pas été « bradé » même en cas de décès prématuré. Dans le cas le plus défavorable, i.e. en cas de décès dès la 1ère année, il percevrait (lui et ses héritiers) une valeur correspondant à 85 % de la valeur de son bien (hors honoraires et coût de l’assurance), en additionnant le prix de cession de la nue-propriété, le complément de prix versé par l’acquéreur et la valeur de l’usufruit consommé. Sachant que ce pourcentage évolue à la hausse avec le temps qui passe.

Pour l’acquéreur.

L’investisseur bénéficie de tous les avantages de l’investissement en démembrement temporaire. Il n’achète qu’une partie de la propriété, donc la somme dépensée est forcément inférieure à la valeur de la pleine propriété. Il est débarrassé des soucis de gestion assumés par l’usufruitier.

« Il s’enrichit en croisant les bras ». L’écoulement du temps valorise inéluctablement le droit qu’il a acquis grâce à la reconstitution mécanique de la pleine propriété dans le futur. La valorisation équivalente au minimum à la valeur du droit qu’il n’a pas acquis (usufruit temporaire réservé) ne constituera pas une valeur soumise à l’impôt de plus-value en cas d’arbitrage du bien par le nu-propriétaire devenu seul propriétaire. La plus-value n’est taxée qu’à hauteur de la différence avec la valeur de la pleine propriété lors de l’achat alors même que l’investisseur n’a dépensé que la valeur de la nue-propriété. Avantage loin d’être négligeable.

Cet aménagement conventionnel d’une acquisition démembrée, associant usufruit, droit d’usage et nue-propriété devrait être plus fréquemment envisagée par les CGP lorsqu’ils se trouvent face à des seniors désireux de protéger leur lieu de vie familier.

Fallait-il encore en avoir connaissance !

En illustration : les graphiques proposés par le promoteur (Monetivia) de ce mode d’appropriation partagée

Le mécanisme de la vente à prix ajusté

Fonctionnement de la vente à prix ajusté : illustration

Le prix de vente atteint avec la vente à prix ajusté (vs. les solutions alternatives)

La valeur de l’usufruit

Fonctionnement de l’assurance

Encadré : quelques chiffres sur le vieillissement vu par les Français (échantillon sondage) INSEE